Чем отличаются друг от друга долевые и ипотечные REIT

Инвесторам доступно два основных типа инвестиционных трастов со специализацией по недвижимости (REIT): долевые и ипотечные. Долевые REIT владеют и управляют недвижимостью, а ипотечные REIT инвестируют в ипотечные кредиты и связанные с ними активы.

Основные моменты

- REIT – это компании, которые покупают, эксплуатируют или финансируют приносящую доход недвижимость.

- Долевые (Equity REIT) владеют и управляют объектами недвижимости, генерируя доход в первую очередь за счёт аренды.

- Ипотечные (Mortgage REIT) инвестируют в ипотечные кредиты, ценные бумаги с ипотечным покрытием, и связанные с ними активы, генерируя доход за счёт процентных выплат.

Что такое REIT

REIT – это разновидность ценной бумаги, выпущенной компанией, которая владеет и обычно управляет недвижимостью или активами, связанными с недвижимостью. REIT аналогичны акциям и торгуются на основных фондовых биржах.

Структура REIT позволяет компаниям инвестировать в недвижимость или ипотеку, используя объединённые денежные средства от пула инвесторов. Этот тип инвестиций даёт крупным и мелким инвесторам возможность владеть долями недвижимости, не тратя время и нервы на покупку, управление и финансирование.

Как правило, REIT должны иметь по меньшей мере 100 инвесторов, и нормативные положения мешают их создателям воспользоваться обходным путём в виде наличия небольшого числа инвесторов, владеющих большей частью REIT.

Не менее 75% средств REIT должны быть вложены в недвижимость, и не менее 75% валового дохода должно поступать от арендной платы, процентов по ипотеке или прибыли от продажи недвижимости.

Кроме того, REIT по закону обязаны выплачивать акционерам не менее 90% годового налогооблагаемого дохода (без учёта прироста капитала) в виде дивидендов. Однако это ограничение ограничивает возможности REIT в плане использования внутреннего денежного потока для целей роста.

Долевые REIT

Долевые инвестиционные трасты со специализацией по недвижимости являются наиболее распространенным типом REIT. Они приобретают, строят, ремонтируют и продают приносящую доход недвижимость, а также управляют ей. Их выручка в основном формируется за счет арендной платы за недвижимость.

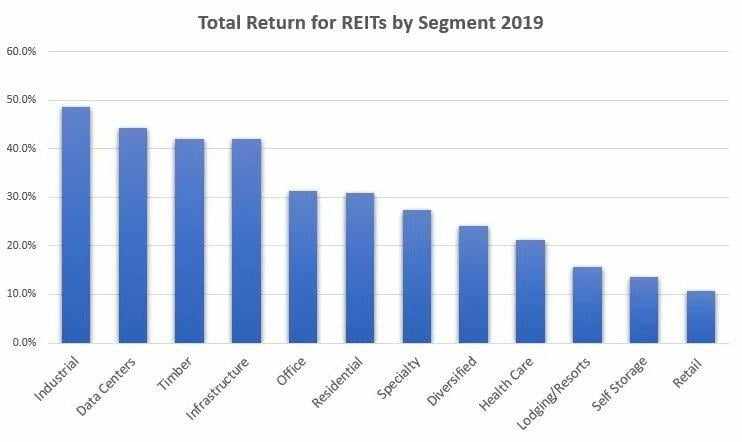

Долевой REIT может как инвестировать в широкий спектр активов, так и быть сосредоточенным на определённом сегменте. Ниже показан список наиболее эффективных секторов на 2019 год, согласно данным Национальной ассоциации инвестиционных трастов недвижимости (Nareit):

Источник данных: Nareit.

В целом, долевые REIT обеспечивают стабильный доход. И поскольку они генерируют доход за счёт сбора арендной платы, денежные поступления относительно легко прогнозировать, и со временем они обычно увеличиваются.

Ипотечные REIT

Ипотечные REIT, которые также называют mREIT, инвестируют в ипотечные кредиты, ценные бумаги с ипотечным покрытием (MBS) и другие связанные с ипотекой активы. Долевые REIT обычно генерируют доход за счет аренды, а ипотечные REIT зарабатывают на процентах от своих инвестиций.

Например, давайте предположим, что есть компания ABC, которая квалифицируется как REIT. Она покупает офисное здание на средства, полученные от инвесторов, и занимается сдачей офисных помещений в аренду. Компания ABC владеет и управляет этим недвижимым имуществом и ежемесячно собирает арендную плату со своих арендаторов. Таким образом, компания ABC будет считаться долевым REIT.

С другой стороны, давайте предположим, что есть ещё компания XYZ, которая тоже квалифицируется как REIT и занимается предоставлением денег застройщику. В отличие от компании ABC, компания XYZ генерирует доход от процентов по кредитам. Таким образом, компания XYZ является ипотечным REIT.

Как и в случае долевых REIT, большая часть прибыли от ипотечных REIT выплачивается инвесторам в виде дивидендов. Когда процентные ставки растут, ипотечные REIT, как правило, показывают себя лучше, чем долевые.

Риски долевых и ипотечных REIT

Как и все инвестиции, долевые и ипотечные REIT имеют свою долю рисков.

Вот некоторые риски, о которых инвесторы должны знать в первую очередь

- Долевые REIT являются цикличными по своей природе и могут быть чувствительны к изменениям периодов в экономике.

- В случае долевых REIT слишком большое предложение (например, большее количество гостиничных номеров, чем требуется рынку) может привести к росту числа простаивающих площадей и снижению арендного дохода.

- Изменения процентных ставок могут повлиять на доходность ипотечных REIT. Аналогичным образом, снижение процентных ставок может привести к увеличению числа заёмщиков, желающих рефинансировать или погасить свои ипотечные кредиты, и REIT придётся реинвестировать их по более низкой ставке.

- Большинство ипотечных ценных бумаг, которые покупают REIT, поддерживаются федеральным правительством, что ограничивает кредитный риск. Однако у некоторых mREIT кредитный риск может быть выше из-за каких-то конкретных инвестиций.

Итог

REIT дают инвесторам возможность инвестирования в рынок недвижимости, не занимаясь покупкой или финансированием самих объектов недвижимости, или управлением ими. Как долевые, так и ипотечные REIT обязаны выплачивать 90% своего дохода акционерам в виде дивидендов, которые часто выше, чем у акций.

В целом, долевые REIT могут быть привлекательными для инвесторов, которым нужна комбинация роста и дохода. С другой стороны, ипотечные REIT лучше подходят для устойчивых к риску инвесторов, ориентированных на максимальный доход, без особого внимания к повышению стоимости капитала.

Связанные термины

Инвестиционные трасты со специализацией по недвижимости (Real Estate Investment Trust, REIT)

Инвестиционный траст со специализацией по недвижимости (REIT) – это публично торгуемая компания, которая владеет и управляет приносящим доход недвижимым имуществом, а также вкладывает в него деньги. По ссылке вы можете получить дополнительную информацию о REIT.

Инфраструктурный траст

Инфраструктурный траст – это разновидность доходного траста, которая создаётся для финансирования, строительства, эксплуатации и обслуживания различных инфраструктурных проектов в определённом регионе.

Кэптивные инвестиционные трасты со специализацией по недвижимости (Captive Real Estate Investment Trust)

Кэптивный инвестиционный траст со специализацией по недвижимости – это REIT, который контролируется одной компанией и создается для оптимизации налогов.

Инвестиции

Инвестиции – это распределение ресурсов, обычно денег, с расчётом на получение дохода или прибыли.

Форма SEC S-11

Форма SEC S-11 представляет собой бланк, который используется для регистрации эмиссий ценных бумаг инвестиционными трастами недвижимости (REIT).

Национальная ассоциация инвестиционных трастов недвижимости (Nareit)

Nareit – это торговая ассоциация, которая работает с отраслью инвестиционных трастов недвижимости (REIT) и продвигает инвестирование в недвижимость через REIT.