Никак не можете решить, в какой ETF лучше инвестировать с учётом базового актива или отрасли, которая вас интересует?

В данном руководстве представлены лучшие ETF по разным активам, находящимся в управлении (assets under management, AUM) с разбивкой по категориям рынка.

Прежде чем перейти непосредственно к поиску лучших ETF, не помешает рассмотреть, что представляют собой ETF и что делает их интересными для инвесторов.

Купить лучшие ETF можно у брокера Exante.

Что такое ETF

Биржевой фонд (ETF) – это инвестиционный фонд, который отслеживает индекс, отдельный актив или корзину активов, в число которых могут входить акции, облигации, валюты, недвижимость и различные сырьевые товары.

Поскольку ETF могут охватывать широкий спектр активов, инвесторы получают диверсификацию в рамках одной инвестиции.

Покупая доли ETF, вы получаете доли портфеля, который отслеживает доходность и производительность лежащих в его основе активов.

Как и акции, ETF можно покупать с использованием кредитного плеча или открывать по ним короткие позиции, при этом цены постоянно колеблются в течение каждой торговой сессии, так как акции покупаются и продаются на разных биржах.

В некотором смысле ETF могут показаться похожими на паевые фонды – оба варианта фондов инвестируют средства в определённый набор активов.

Но работают эти два типа фондов совершенно по-разному.

В отличие от паевых фондов, в которых чистая стоимость активов (NAV) рассчитывается в конце каждого торгового дня, цены ETF колеблются в зависимости от спроса и предложения во время обычной торговой сессии на фондовом рынке.

Кроме того, по сравнению с паевыми фондами, ETF, как правило, отличаются меньшими операционными расходами, меньшими инвестиционными минимумами и более высокой налоговой эффективностью.

Происхождение ETF

Изначально ETF создавались для отслеживания различных рыночных индексов.

Первой попыткой создать что-то вроде ETF был запуск индексных акций (Index Participation Shares), которые появились в 1989 году и были направлены на отслеживание индекса S&P 500.

Хотя интерес инвесторов был достаточно большим, федеральный суд Чикаго решил, что фонд работал как фьючерсный контракт, поэтому распространение ETF было ненадолго отложено.

Следующей попыткой создания современного ETF стал запуск в марте 1990 года паёв по индексу Toronto 35 (TIP 35), введённых Фондовой биржей Торонто (TSX).

Это был продукт типа расписки, который отслеживал индекс TSE-35. За ним последовал HIP, ещё один похожий на ETF продукт, который отслеживал индекс Toronto 100.

В 1993 году на свет появился первый истинный ETF, когда компания State Street Global Advisors представила ETF SPDR S&P 500, который отслеживает динамику цен и доходности соответствующего индекса.

Данный ETF начал работать с активами всего на 6,5 млн долларов. Сегодня, отметив свое 25-летие, SPY является крупнейшим ETF в мире, имея почти 300 млрд долларов в активах под управлением.

Рост рынка ETF

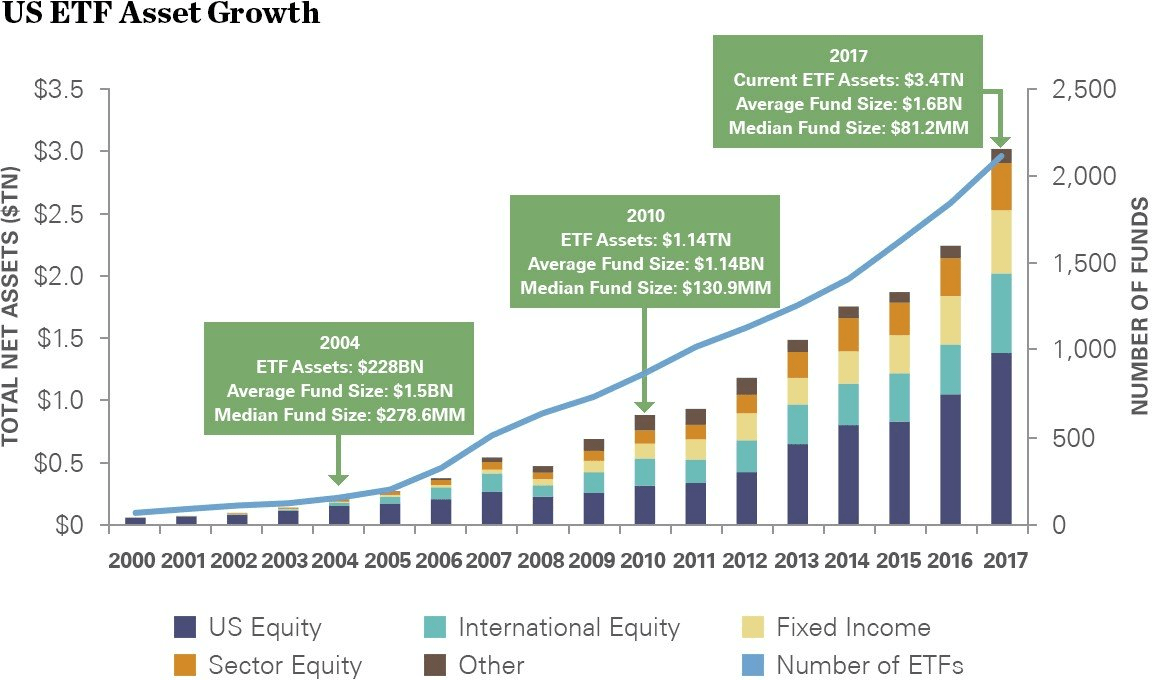

Популярность и разнообразие доступных ETF росли огромными темпами в течение последних 25 лет с момента появления SPY.

Американские инвесторы теперь имеют выбор из более чем 2 100 ETF, охватывающих многие области рынка, включая фондовые индексы, разные секторы фондового рынка, товарные активы, валюты, облигации и даже инструменты, отслеживающие волатильность фондового рынка.

В настоящее время в США в разные ETF вложено 3,4 трлн долларов. Для сравнения, активы всех ETF в 2010 году составляли 1,14 трлн долларов, а в 2004 году – всего лишь 228 млрд долларов.

Преимущества ETF

- Низкие затраты. Ежегодные выплаты за управление в ETF, как правило, гораздо ниже, чем в паевых фондах. ETF также не взимают сборов за вход и выход, которые имеют место в некоторых паевых фондах. Многим паевым фондам не удаётся превзойти по производительности основные индексы, такие как S поэтому сам факт того, что ETF могут недорого и эффективно отслеживать эти индексы, подчеркивает их потенциальную привлекательность для инвесторов. Зачем платить высокие комиссии за доступ к паевому фонду, который может и не превзойти по производительности индекс, такой как S&P 500, если вы можете вложить деньги в ETF, который эффективно отслеживает этот индекс, взимая очень низкую плату за управление? Наконец, многие брокеры предлагают доступ к десяткам или даже сотням ETF, вообще без комиссий что ещё больше снижает затраты.

- Налоговая эффективность. Из-за низкого оборота и особенностей структурирования ETF, они обычно отличаются большей налоговой эффективностью, чем сопоставимые паевые инвестиционные фонды.

- Диверсификация. ETF позволяют инвесторам вкладывать деньги в большое количество рынков, к которым они в противном случае не смогли бы получить доступ. Например, до появления ETF инвесторам для торговли такими товарными активами, как золото, приходилось получать доступ к фьючерсным рынкам. Способность легко распределять свои средства по различным рынкам позволяет инвесторам лучше управлять своими рисками в случае неблагоприятных изменений на некоторых рынках.

- Универсальность. ETF торгуются в течение рабочего дня так же, как акции, и цены на них колеблются в зависимости от спроса и предложения. Инвесторы могут открывать короткие позиции по ETF и использовать для входа на рынок и выхода из него все типы ордеров, доступные для акций. ETF обычно имеют те же комиссии, что и акции, и могут торговаться с использованием кредитного плеча. Кроме того, барьеры для входа на рынок довольно низкие, так как инвестор может приобрести всего лишь одну акцию ETF.

- Прозрачность. В отличие от паевых фондов, инвестиции в индексные ETF легко видны либо в проспекте фонда, либо на веб-сайте провайдера, так что вы всегда будете знать, как идут дела. Паевые фонды обязаны раскрывать информацию о своих портфелях только раз в квартал или полгода, но все активно управляемые ETF по закону должны предоставлять все данные о портфелях каждый день. Активное управление подразумевает использование дискреционного элемента, когда руководство активно принимает решения о том, какие активы следует включить в фонд.

Лучшие ETF, и что они отслеживают. ETF на товарные активы

Товарный актив – это базовый инструмент торговли, который является взаимозаменяемым с другими товарными активами того же типа.

Хотя качество конкретного товара может немного отличаться, оно считается одним и тем же для всех производителей.

Тройская унция золота, например, является в основном одной и той же, независимо от производителя.

Цены на товарные активы обычно растут при усилении инфляции, поэтому их используют для хеджирования от роста цен, потенциально защищая покупательную способность капитала инвесторов.

Товарные активы также являются ценными с точки зрения диверсификации.

Облигации имеют лишь минимальную корреляцию с акциями, что делает их эффективным инструментом диверсификации инвестиций.

Сырьевые товары обеспечивают еще большую диверсификацию, поскольку исторически им свойственна негативная корреляция как с акциями, так и с облигациями.

Такие сырьевые товары, как золото, также часто рассматриваются в качестве убежища для инвестиций в периоды геополитической неопределённости.

Хотя инвесторы могут инвестировать в товарные активы другими путями, включая рынки фьючерсов и опционов, ETF являются одним из самых простых и экономичных способов получения доступа к большому количеству различных товарных активов.

SPDR Gold Shares – GLD

SPDR Gold Shares (GLD) является одним из крупнейших ETF в мире. Этот фонд был создан для отслеживания спотовых цен на золотые слитки.

Каждая акция фонда представляет собой право собственности на одну десятую унции золота, находящегося в распоряжении фонда.

GLD имеет физическое обеспечение, то есть, акции обеспечиваются драгоценным металлом из запасов (золото хранится в хранилище HSBC в Лондоне).

Это первый американский ETF на золото, а также первый в США ETF, поддерживаемый физическими активами.

По мере роста или падения цены на золото GLD движется либо вверх, либо вниз.

Ключевыми факторами, влияющими на движение цен золота (и, следовательно, ETF), являются уровень добычи, уровень спроса, курс доллара США и политика Центрального банка.

Обратите внимание, что налоги на долгосрочную прибыль от этого фонда достаточно высоки, поскольку IRS считает золото предметом коллекционирования.

Фонд GLD был открыт в 2004 году компанией State Street Global Advisors и по состоянию на 23 февраля имеет под управлением активов на 35,40 млрд долларов, средний объём торгов 7,6 млн акций и коэффициент издержек 0,40%.

iShares Gold Trust – IAU

iShares Gold Trust ETF (IAU) – ещё один ETF, связанный с золотом. Он предоставляет трейдерам доступ к ежедневным движениям цен на слитки золота.

Этот фонд хранит золото в хранилищах, разбросанных по всему миру.

Он не пытается получить прибыль от золота, продавая его в периоды роста цен, вместо этого менеджеры фонда рассматривают IAU как один из доступных инвесторам способов покупки и хранения золотых слитков.

Поэтому данный фонд обычно является очень стабильным.

Обратите внимание, что налоги на долгосрочную прибыль от этого фонда достаточно высоки, поскольку IRS считает золото предметом коллекционирования.

IAU был создан в 2005 году и по состоянию на 23 февраля 2018 года имеет общее количество активов под управлением на 11,32 млрд долларов, средний объём торгов 9,0 млн акций и коэффициент издержек 0,25%.

iShares Silver Trust – SLV

iShares Silver Trust (SLV) от BlackRock создан для отслеживания спотовых цен на серебряные слитки.

По сравнению с золотом, серебро имеет много вариантов промышленного применения, и его цена, как правило, отличается большей волатильностью из-за сравнительно небольшого размера рынка.

Одна доля SLV представляет собой право собственности на серебро весом чуть менее одной унции.

Основными факторами, влияющими на цену серебра, являются спрос со стороны промышленного и потребительского сектора, стоимость золота и курс доллара США.

SLV вышел на рынок в 2006 году и по состоянию на 23 февраля 2018 года имеет общее количество активов под управлением на 5,26 млрд долларов, средний объём торгов 7,4 млн акций и коэффициент издержек 0,50%.

PowerShares DB Commodity Index Tracking Fund – DBC

PowerShares DB Commodity Index Tracking Fund (DBC) предоставляет инвесторам возможность инвестировать в корзину товарных активов.

Фонд отслеживает доходность товарного индекса Optimum Yield Diversified Commodity Index Excess Return.

В этот индекс входят фьючерсные контракты на 14 наиболее активно торгуемых и важных физических товаров в мире, охватывающих отрасли энергетики, сельского хозяйства и металлов (драгоценных и промышленных).

К товарным активам, включённым в индекс, относятся лёгкая низкосернистая сырая нефть (WTI), мазут, бензин RBOB, природный газ, нефть марки Brent, золото, серебро, алюминий, цинк, медь кукуруза, пшеница, соя и сахар.

Основными факторами, влияющими на цену конкретного товарного актива, могут быть любые комбинации спроса и предложения, погодных условий, геополитических событий, климатических факторов, рабочей силы, уровней запасов или резервов, валютных курсов, государственного регулирования, спроса на формирующихся рынках, цен на энергоносители и уровня инфляции.

DBC был создан в 2006 году, имеет общее количество активов под управлением на 2,58 млрд долларов, средний объём торгов 2,2 млн акций и коэффициент издержек 0,85%.

United States Oil Fund LP – USO

Сырая нефть, иногда называемая чёрным золотом, является одним из самых важных и популярных товарных активов в мире.

Нефтяной фонд Соединённых Штатов (United States Oil Fund, USO) является крупнейшим ETF на базе сырой нефти по размеру активов, находящихся под управлением, и среднесуточному объёму сделок.

Фонд предоставляет инвесторам возможность инвестировать в West Texas Intermediate (WTI) лёгкую и низкосернистую нефть.

Для отслеживания ежедневных ценовых движений нефти марки WTI фонд USO приобретает фьючерсные контракты на нефть ближайшего месяца поставки.

Это означает, что фонд должен постоянно продлевать свои контракты, продавая фьючерсные контракты, истекающие в ближайшем месяце, и покупая контракты, истекающие в следующем месяце.

Из-за этого фонд взимает более высокие комиссии, чем большинство из конкурентов.

К факторам, влияющим на цену нефти (и ETF), относятся размер предложения с точки зрения добычи, уровень запасов нефти, уровень спроса и геополитические новости.

Рост объемов добычи и запасов, как правило, приводит к снижению стоимости сырой нефти, а снижение этих уровней приводит к повышению цен на нефть.

Геополитические новости и события, особенно происходящие на Ближнем Востоке, могут сильно влиять на стоимость нефти.

Любая ощутимая угроза, способная повлиять на уровень поставок (например, надвигающийся ураган в Персидском заливе), подтолкнёт цены на нефть к росту.

USO был открыт в 2006 году и по состоянию на 23 февраля 2018 года имеет общее количество активов под управлением на 12,03 млрд долларов, средний объём торгов 23,0 млн акций и коэффициент издержек 0,77%.

Итог

Быстрое расширение ассортимента доступных ETF свидетельствует об их популярности среди инвесторов и эффективности в обеспечении распределения активов.

ETF являются универсальным и экономически эффективным способом диверсификации портфеля как для мелких, так и для крупных инвесторов.

Важно отметить, что высокий уровень прозрачности, предлагаемый ETF, в отличие от паевых фондов, расширяет возможности инвесторов, поскольку они получают возможность составить более чёткое представление о том, во что инвестируют.

Лучшие ETF, и что они отслеживают. ETF на базе глобальных и развивающихся рынков

ETF на базе глобальных и развивающихся рынков позволяют инвесторам диверсифицировать свои инвестиции за пределы США и получать прибыль от роста экономик других стран.

К привлекательным характеристикам стран с развивающейся рыночной экономикой относятся рост трудоспособного населения, рост уровня потребления и относительно низкий уровень задолженности.

Инвесторы на развивающихся рынках ожидают получить относительно высокую потенциальную прибыль, обусловленную потенциально высокими темпами экономического роста.

Однако инвестиции в развивающиеся рыночные экономики также сопряжены с повышенными рисками, такими, как потенциальная политическая нестабильность, колебания валютных курсов и невысокий уровень ликвидности.

Vanguard FTSE Emerging Markets ETF – VWO

Vanguard FTSE Emerging Markets ETF (VWO) отслеживает показатели индекса FTSE Emerging Markets All Cap China A Inclusion Index, взвешенного по рыночной капитализации показателя, в который входят акции с большой, средней и малой капитализацией на двадцати трёх развивающихся рынках.

К ним относятся страны Америки (Бразилия, Чили, Колумбия, Мексика и Перу), Европа, Ближний Восток и Африка (Венгрия, Греция, Египет, Катар, Польша, Россия, ОАЭ, Турция, Чешская Республика и ЮАР), а также Азия (Индия, Индонезия, Китай, Малайзия, Пакистан, Тайвань, Таиланд и Филиппины).

Фонд VWO был образован в 2005 году и по состоянию на 22 февраля 2018 года общее количество активов в нём составляет 70,64 млрд долларов.

Хотя фонд является менее ликвидным, чем EEM (ещё один популярный ETF на базе развивающихся рынков, ниже), и средний дневной объём торгов составляет всего 11,8 миллиона акций, зато он имеет более низкий коэффициент издержек 0,14%.

iShares MSCI Emerging Markets ETF – EEM

IShares MSCI Emerging Markets ETF (EEM) отслеживает индекс MSCI Emerging Markets Index, который создан для измерения показателей фондового рынка на развивающихся рынках.

По состоянию на 2018 год этот индекс охватывает 24 страны с формирующейся рыночной экономикой, на которые приходится 10% мировой рыночной капитализации, в том числе страны Америки (Бразилия, Чили, Колумбия, Мексика и Перу), Европы, Ближнего Востока и Африки (Чешская Республика, Египет, Греция, Венгрия, Польша, Катар, Россия, ЮАР, Турция и ОАЭ), и Азии (Китай, Индия, Индонезия, Корея, Малайзия, Пакистан, Филиппины, Тайвань и Таиланд).

EEM является одним из наиболее активно торгуемых ETF в мире, со среднесуточным объёмом, превышающим 55 миллионов акций.

Фонд появился в 2003 году и по состоянию на 22 февраля 2018 года его общее количество активов составляет 43,72 млрд долларов.

Фонд управляется компанией BlackRock и имеет коэффициент издержек 0,69%.

iShares MSCI EAFE ETF – EFA

iShares MSCI EAFE (EFA) является еще одним крупным глобальным ETF и ориентируется на развитые экономики (за исключением США и Канады).

Он отслеживает индекс MSCI EAFE, который охватывает акции с большой и средней капитализацией с двадцать одного развитого рынка Европы и Ближнего Востока (Австрия, Бельгия, Дания, Финляндия, Франция, Германия, Ирландия, Израиль, Италия, Нидерланды, Норвегия, Португалия, Испания, Швеция, Швейцария и Великобритания) и Тихоокеанского региона ( Австралия, Гонконг, Япония, Новая Зеландия и Сингапур).

Географически самая большая часть индекса приходится на Японию (24,31% от рыночной стоимости), Великобританию (17,06%) и Францию (10,76%).

Фонд EFA был образован в 2001 году и по состоянию на 22 февраля 2018 года общее количество чистых активов в нём составляет 80,08 млрд долларов.

Среднесуточный объём торгов фонда равен 2,4 миллиона, а коэффициент издержек – 0,32%.

Лучшие ETF, и что они отслеживают. ETF на базе REIT

Ипотечные инвестиционные трасты (REIT) – это организации, которые инвестируют непосредственно в недвижимость, как в форме собственности, так и в форме ипотеки.

Их ценные бумаги торгуются на фондовых биржах. REIT предоставляют инвесторам лёгкий, ликвидный и недорогой способ доступа к рынку недвижимости.

REIT обеспечивают определённую диверсификацию в том смысле, что они исторически имеют невысокий уровень корреляции с фондовым рынком.

Инвесторы в REIT получают особые налоговые льготы и часто более высокую доходность, чем акции. Хотя REIT являются более волатильными, чем облигации, они обеспечивают более высокий потенциал роста.

Vanguard REIT ETF – VNQ

Vanguard REIT ETF (VNQ) является крупнейшим фондом в секторе.

VNQ имеет широкий портфель американских REIT и предлагает широкий, диверсифицированный портфель активов и разумный коэффициент издержек.

Хотя основной целью фонда является получение стабильного дохода, инвесторы также могут увидеть повышение общей стоимости.

VNQ отслеживает индекс MSCI US REIT Index, который измеряет производительность REIT.

Отдельные акции фонда являются частью индекса и имеют такие же весовые коэффициенты, как и активы, входящие в индекс.

Стоимость VNQ растёт и падает в зависимости от движений индекса, который охватывает около двух третей всего рынка REIT США.

VNQ увидел свет в 2004 году и имеет под управлением активов на 29,57 млрд долларов, средний объём торгов 4,3 млн и коэффициент издержек 0,12%.

iShares U.S. Real Estate ETF – IYR

Как следует из названия, iShares U.S. Real Estate ETF (IYR) является ещё одним торгуемым на бирже фондом на базе REIT из США.

Фонд инвестирует в первую очередь в ипотечные инвестиционные трасты и акции компаний из сферы недвижимости, стараясь сохранять 90% своих активов в ценных бумагах, входящих в Dow Jones U.S. Real Estate Index, который является бенчмарком фонда.

IYR был открыт в 2000 году и имеет под управлением активов на 3,53 млрд долларов, средний объём торгов 6,9 млн акций и коэффициент издержек 0,44%.

Schwab U.S. REIT ETF – SCHH

Schwab U.S. REIT ETF (SCHH) инвестирует в ипотечные инвестиционные трасты из индекса Dow Jones U.S. Select REIT Index (который является его бенчмарком) и в другие REIT, которые не входят в этот индекс.

Для REIT, которые являются частью индекса, фонд устанавливает весовые коэффициенты, аналогичные тем, которые используются в индексе.

Фонд предоставляет доступ к большому количеству ипотечных инвестиционных трастов, включая торговые, жилые, офисные, медицинские, гостиничные и курортные, индустриальные и специализированные.

SCHH появился в 2011 году и имеет под управлением активов на 3,76 млрд долларов, средний объём торгов 600 000 акций и коэффициент издержек 0,07%.

Лучшие ETF, и что они отслеживают. CFD на базе фондовых индексов

ETF, отслеживающие фондовые индексы, занимают видное место среди ведущих торгуемых на бирже фондов, если смотреть на количество активов под управлением и объём торгов.

ETF на базе фондовых индексов позволяют инвесторам инвестировать в показатели рынка в целом, затрачивая не больше усилий, чем при покупке одной акции.

Индексные ETF также можно использовать для хеджирования рыночных рисков.

Например, длинные позиции на фондовом рынке можно хеджировать с помощью коротких продаж индексного ETF или покупки обратного индексного ETF.

Высокий уровень ликвидности и волатильности в сочетании с низкими комиссионными ставкам за вход и выход из сделок также увеличили их популярность среди внутридневных трейдеров.

Основными факторами, влияющими на движение стоимости ETF на базе фондовых индексов, являются отчёты о прибылях, экономические данные и геополитические новости.

Индексные ETF разработаны так, чтобы максимально тщательно отслеживать лежащие в их основе индексы.

Следовательно, движения их цен отражают движения индексов, которые они отслеживают.

SPDR S&P 500 ETF – SPY

SPDR S&P 500 ETF (SPY) отслеживает индекс S&P 500, составленный на основе рыночной капитализации 500 крупных компаний, акции которых торгуются на различных фондовых биржах.

S&P 500 даёт гораздо более широкое представление о рынке, чем Dow Jones Industrial Average, в который входит только 30 компаний, и является самым популярным бенчмарком фондового рынка США.

Рост или падение индекса S&P 500 сопровождается соответствующим движением ETF SPDR S&P 500 вверх или вниз.

Фонд SPDR, представленный компанией State Street Global Advisors в 1993 году, является крупнейшим в мире ETF с общим объёмом активов в 267,97 млрд долларов по состоянию на 22 февраля 2018 года.

Обладая массивным средним дневным объёмом с 75 с лишним миллионов акций, он также является самым ликвидным ETF в мире. При этом коэффициент издержек составляет всего 0,09%.

Дневной график SPY показывает впечатляющий дневной объём этого ETF. График создан с помощью TradeStation.

iShares Core S&P 500 ETF – IVV

Как и SPY, iShares Core S&P 500 ETF (IVV) является ещё одним фондом, который предлагает возможность получить прибыль от движений S&P 500.

Теоретически эти (и все остальные) ETF, отслеживающие S&P 500, должны быть одинаковыми, однако в их структурах есть небольшие различия.

SPY является паевым инвестиционным трастом, поэтому в нём есть определённые ограничения, такие как отсутствие возможности передавать базовые акции в долг другим фирмам (а также более высокий коэффициент издержек).

IVV, с другой стороны, является настоящим ETF, поэтому он может использовать деривативы, портфельное кредитование и другие стратегии.

Фонд увидел свет в 2000 году и по состоянию на 23 февраля 2018 года имеет под управлением активов на 155,61 млрд долларов, средний объём торгов 3,8 млн и коэффициент издержек 0,04%.

Vanguard Total Stock Market ETF – VTI

Vanguard Total Stock Market ETF (VTI) обслуживает инвесторов, которых интересует максимально обширный доступ к американскому фондовому рынку.

Фонд предоставляет инвесторам простой и недорогой способ диверсификации портфеля акций с большой капитализацией.

VTI отслеживает производительность индекса CRSP US Total Market, эталонного показателя, который измеряет доходность инвестиций на фондовом рынке США в целом.

В этот индекс входят акции с большой, средней и малой капитализацией, регулярно торгуемые на Нью-Йоркской фондовой бирже и Nasdaq.

Фонд появился в 2001 году и по состоянию на 22 февраля 2018 года имеет под управлением активов на 93,59 млрд долларов.

Среднесуточный объём торгов VTI равен 2,4 миллиона, а коэффициент издержек – 0,04%.

Vanguard S&P 500 ETF – VOO

Vanguard S&P 500 ETF (VOO), часть портфеля известных инвестиционных фондов от очень уважаемой компании Vanguard, является самым новым из ведущих торгуемых на бирже фондов, отслеживающих индекс S&P 500.

Подобно SPY и IVV, VOO тоже может похвастаться низкими издержками и высокой ликвидностью, в то же время предлагая возможность инвестирования в активы с высокой капитализацией, что вполне ожидаемо от фонда, основанного на бенчмарке S&P 500.

В отличие от SPY, VOO реинвестирует свои промежуточные доходы.

Фонд VOO был открыт в 2010 году. По состоянию на 23 февраля 2018 года он имеет под управлением активов на 89,92 млрд долларов, средний объём торгов 2,2 млн и коэффициент издержек 0,04%.

PowerShares QQQ – QQQ

PowerShares QQQ ETF (QQQ) – ранее известный как QQQQ – является очень популярным и активно торгуемым ETF, который отслеживает индекс Nasdaq 100.

Технологический индекс Nasdaq 100 включает в себя сто крупнейших американских и международных нефинансовых компаний, зарегистрированных на Nasdaq и распределённых по рыночной капитализации.

В результате QQQ имеет сильное смещение в сторону технологических компаний с большой капитализацией.

Фонд QQQ, запущенный в 1999 году компанией Invesco PowerShares Capital Management, имеет общий размер активов в 59,29 млрд долларов по состоянию и среднесуточный объём почти в 32 миллиона.

Коэффициент издержек в этом фонде составляет 0,20%.

iShares Russell 2000 – IWM

IShares Russell 2000 ETF (IWM) отслеживает индекс Russell 2000 и предоставляет инвесторам доступ к сегменту акций с малой капитализацией американского фондового рынка.

Индекс Russell 2000 состоит из двух тысяч самых маленьких компаний в индексе Russell 3000.

Когда индекс Russell 2000 движется вверх или вниз, аналогичное движение наблюдается и в индексе iShares Russell 2000 ETF.

Акции с небольшой капитализацией имеют большой потенциал роста, но сопряжены с повышенным уровнем риска.

Исторически сложилось так, что акции с малой капитализацией хорошо показывают себя в условиях повышенных процентных ставок.

Данный фонд появился в мае 2000 года и по состоянию на 22 февраля 2018 года имеет под управлением активов на 40,16 млрд долларов, IWM, один высоколиквидный ETF, имеет среднесуточный объём в 25,4 млн и относительно высокий коэффициент издержек 0,20%.

SPDR Dow Jones Industrial Average – DIA

Акции SPDR Dow Jones Industrial Average ETF (DIA) иногда называют алмазными (diamonds) – игра слов с использованием тикера фонда.

Фонд управляется компанией State Street Global Advisors и отслеживает Dow Jones Industrial Average, взвешенный по цене индекс тридцати акций США из категории голубых фишек.

Индекс Dow Jones Industrial Average является одним из старейших и наиболее популярных среди инвесторов фондовых бенчмарков в мире.

Фонд был открыт в 1998 году и по состоянию на 22 февраля 2018 года имеет под управлением активов на 22,61 млрд долларов, средний объём торгов 3,4 млн контрактов и коэффициент издержек 0,17%.

Лучшие ETF, и что они отслеживают. ETF на базе волатильности

Индекс волатильности Чикагской биржи опционов (VIX), иногда называемый индексом страха был создан в 1993 году для отслеживания волатильности фондового рынка.

С тех пор VIX стал важнейшим индикатором настроений инвесторов и краткосрочной волатильности рынка.

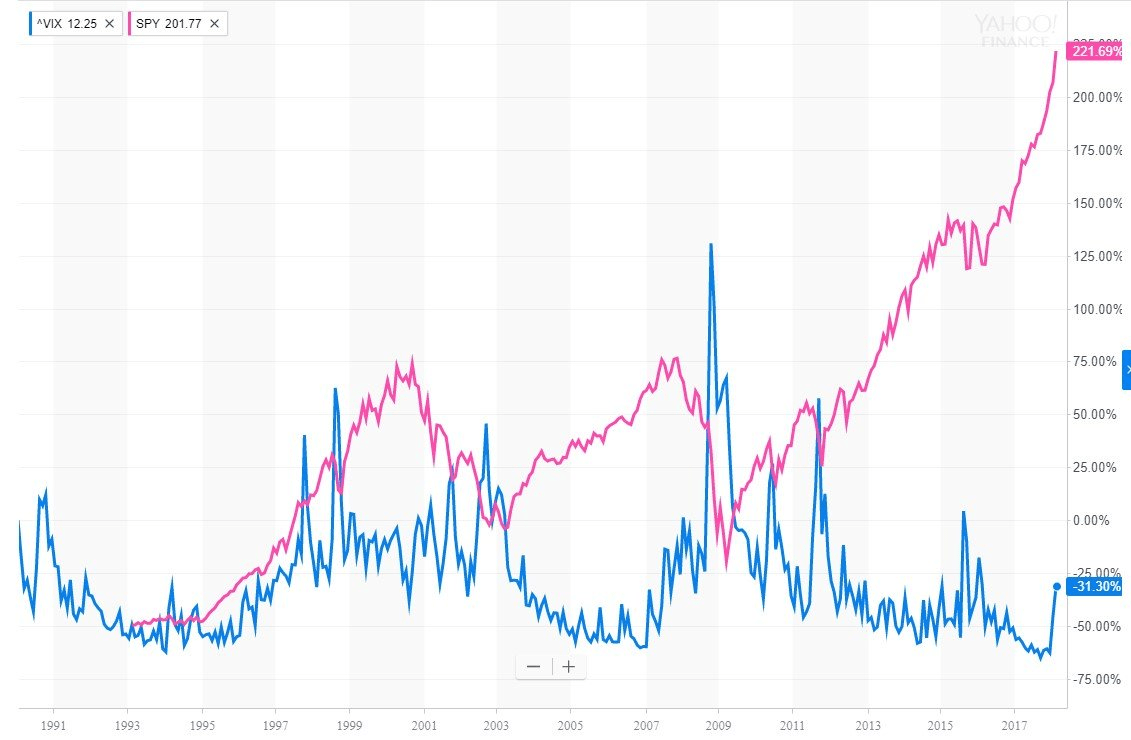

VIX отражает ожидания рынка в отношении волатильности S&P 500 за 30 дней, которые определяются по ценам опционов на индекс S&P 500.

Цена VIX часто движется в направлении, противоположном индексу S&P 500. То есть, она повышается, когда на рынке растёт страх, как показано на следующем месячном графике.

Этот график показывает, что цены SPY (розовая линия) и VIX (синяя линия) часто движутся в противоположных направлениях. График создан с помощью Yahoo Finance.

ETF на базе VIX можно использовать для хеджирования инвестиций или для спекуляции на потенциальных рыночных спадах.

Фьючерсная биржа CBOE является эксклюзивным местом для торговли фьючерсами на VIX, а основная площадка CBOE – эксклюзивным местом для торговли опционами на VIX.

ETF на базе VIX доступны для торговли у многих брокеров.

iPath S&P 500 VIX Short-Term Futures ETN – VXX

S&P 500 VIX Short-Term Futures Exchange Traded Note (VXX) является самой крупной и популярной торгуемой на бирже облигацией (ETN) на базе волатильности.

VXX отслеживает подразумеваемую волатильность индекса S&P 500, занимая дневные скользящие длинные позиции по фьючерсам VIX.

VXX обычно рассматривается не как долгосрочное капиталовложение, а как инструмент хеджирования рисков в краткосрочных инвестициях или способ спекуляции на краткосрочной волатильности.

VXX появилась в 2009 году и управляется Barclays iPath, по состоянию на 23 февраля имея под управлением активов на 999,40 млн долларов, средний объём торгов 27,4 млн акций и коэффициент издержек 0,89%.

ProShares VIX Short-Term Futures ETF – VIXY

ProShares VIX Short-Term Futures ETF (VIXY) старается добиться результатов от инвестиций, отслеживая показатели индекса S&P 500 VIX Short-Term Futures Index.

Этот индекс измеряет доходность портфеля месячных фьючерсных контрактов VIX со средневзвешенным значением за месяц до истечения срока действия.

Обратите внимание, что данный фонд не отслеживает индекс волатильности CBOE (VIX), и, как говорится на веб-сайте ProShares, его показатели могут сильно отличаться от показателей VIX.

VIXY был открыт в 2011 году и по состоянию на 23 февраля 2018 года имеет под управлением активов на 97,61 млн долларов, средний объём торгов 1,3 млн акций и коэффициент издержек 0,87%.