Методы оценки недвижимости, о которых вы должны знать

С количественной точки зрения инвестирование в недвижимость похоже на инвестирование в акции. Чтобы получать прибыль, инвесторы должны уметь оценивать недвижимость и делать обоснованные предположения относительно прибыли, которую каждый из них получит через повышение стоимости недвижимости, доход от аренды или и то, и другое. Точная оценка недвижимости помогает инвесторам принимать правильные решения, когда речь заходит о покупке и продаже тех или иных объектов.

Основные моменты

- Оценка недвижимости – это процесс, с помощью которого определяется экономическая ценность инвестиций в недвижимость.

- Ставка капитализации является ключевым показателем в оценке приносящей доход собственности.

- Чистый операционный доход (Net operating income, NOI) измеряет рентабельность приносящей доход собственности без учёта затрат на кредит и налоги.

Оценка недвижимости, приобретаемой за счёт собственного капитала, обычно осуществляется с помощью двух методологий: абсолютной стоимости и относительной стоимости. То же самое касается и оценки имущества. Дисконтирование будущего чистого операционного дохода (NOI) по действующей ставке дисконтирования для недвижимости аналогично оценке дисконтированного денежного потока (discounted cash flow, DCF) для акций.

А интегрированная в расчёт модель множителя валового дохода в недвижимость во многом похожа на процесс оценки относительной стоимости акций. Ниже мы рассмотрим, как оценить недвижимость для инвестирования с использованием этих методов.

Ставка капитализации

Одним из наиболее важных допущений, которые делает инвестор в процессе оценки недвижимости, является определение ставки капитализации.

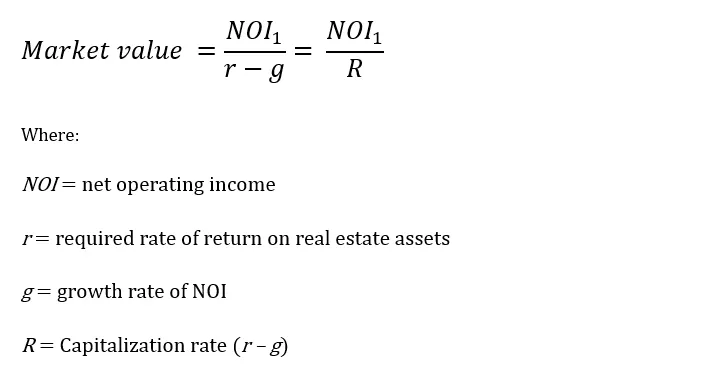

Ставка капитализации – это обязательная норма прибыли от недвижимости без учёта повышения стоимости и амортизации. Проще говоря, это ставка, используемая совместно с NOI для определения текущей стоимости объекта недвижимости.

Например, предположим, что в течение следующих десяти лет объект недвижимости по расчётам должен принести чистый операционный доход в размере 1 млн долларов. При дисконтировании по ставке капитализации 14% рыночная стоимость недвижимости составит 1 000 000$ / 0,14 = 7 142 857$ (NOI / ставка капитализации = рыночная стоимость).

Рыночная стоимость в 7 142 857$ может представлять интерес, если объект продаётся за 6,5 млн долларов. Но если цена продажи составляет 8 млн долларов, сделка будет убыточной.

Определение ставки капитализации является одним из важнейших действий в оценке приносящей доход собственности.

Хотя здесь всё сложнее, чем вычисление средневзвешенной стоимости капитала (weighted average cost of capital, WACC) фирмы, для поиска подходящей ставки капитализации инвесторы могут использовать несколько методов.

В том числе

- Метод кумулятивного построения.

- Метод экстракции рынков.

- Метод ленточного инвестирования.

Рассмотрим каждый из них более подробно.

Метод кумулятивного построения

Это один из самых распространённых подходов.

Расчёт начинается с процентной ставки, к которой добавляется

- Премия за ликвидность – связана с неликвидным характером недвижимости.

- Премия за восстановление стоимости – учитывает чистое повышение стоимости земли.

- Премия за риск – показывает общую экспозицию по риску рынка недвижимости.

Если взять процентную ставку в размере 6%, сбор за неликвидность в размере 1,5%, премию за восстановление в размере 1,5% и премию за риск в размере 2,5%, ставка капитализации купленного за свои деньги имущества складывается следующим образом: 6+1,5+1,5+2,5 = 11,5%. Если чистый операционный доход составляет 200 000$, рыночная стоимость объекта недвижимости будет равна 200 000$ / 0,115 = 1 739 130$.

Выполнить этот расчёт очень легко. Однако сложность заключается в выборе точных оценок для отдельных компонентов ставки капитализации, который может оказаться непростой задачей. Преимущество метода автоматического извлечения состоит в том, что он позволяет определить и точно измерить отдельные компоненты ставки дисконтирования.

Метод экстракции рынков

Метод экстракции рынков предполагает наличие легкодоступной актуальной информации о чистом операционном доходе и ценах продажи для примерно аналогичных объектов, приносящих доход. Преимущество метода экстракции рынков заключается в том, что ставка капитализации делает капитализацию прямого дохода более значимой.

Определить ставку капитализации относительно просто. Предположим, что инвестор покупает парковку, которая, как ожидается, будет приносить 500 000$ чистого операционного дохода.

В том же районе имеется три сопоставимых коммерческих парковки

- Парковка № 1 имеет NOI в размере 250 000$ и продаётся за 3 млн долларов. Ставка капитализации в этом случае составляет 250 000$ / 3 000 000$ = 8,33%.

- Парковка № 2 имеет NOI в размере 400 000$ и продаётся за 3,95 млн долларов. Ставка капитализации составляет 400 000$ / 3 950 000$ = 10,13%.

- Парковка № 3 имеет NOI в размере 185 000$ и продаётся за 2 млн долларов. Ставка капитализации составляет 185 000$ / 2 000 000$ = 9,25%.

Исходя из расчётных ставок этих трёх объектов недвижимости (8,33%, 10,13% и 9,25%), разумным представлением рынка может быть общая ставка капитализации в 9,2%. Используя эту ставку капитализации, инвестор может определить рыночную стоимость объекта недвижимости. Стоимость инвестиционной возможности в случае этой парковки составляет 500 000$ / 0,092 = 5 434 783$.

Метод ленточного инвестирования

При использовании метода ленточного инвестирования (band-of-investment) ставка капитализации рассчитывается с индивидуальных процентных ставок конкретных объектов недвижимости, для которых используется как долговое финансирование, так и собственный капитал. Преимущество этого метода заключается в том, что он является наиболее подходящим способом определения ставки капитализации для инвестиций в недвижимость, финансируемых за счёт заёмных средств.

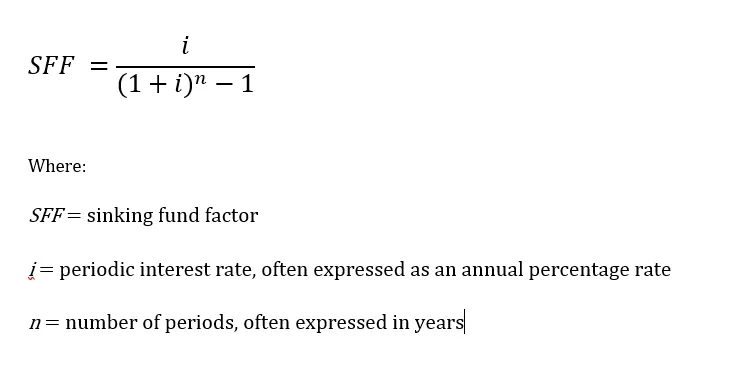

Первый шаг – расчёт коэффициента амортизационного фонда. Это процент, который необходимо откладывать в каждый период, чтобы собрать определённую сумму к запланированному моменту времени. Предположим, что недвижимость с NOI в 950 000$ на 50% финансируется за счёт заёмных средств, используя кредит под 7 процентов, который погашается в течение 15 лет. Остальное оплачивается собственными деньгами, а требуемая норма доходности составляет 10%. Коэффициент амортизационного фонда рассчитывается следующим образом:

Подставив цифры в формулу, мы получим:

0,07 / (1 + 0,07)15 – 1

Получается 0,0398. Ставка, по которой кредитор должен получать выплаты, равна сумме коэффициента амортизационного фонда и процентной ставки. В данном примере выходит 0,07 + 0,0398 = 0,1098 или 10,98%.

Таким образом, средневзвешенная или общая ставка капитализации, в расчёте которой используется 50% долга и 50% собственного капитала, равна (0,5 x 0,1098) + (0,5 x 0,10) = 10,49%. В результате рыночная стоимость объекта недвижимости составляет 950 000$ / 0,1049 = 9 056 244$.

Похожие методы оценки акций

В абсолютных моделях оценки определяется текущая стоимость будущих входящих денежных потоков для получения внутренней стоимости акции. Наиболее распространенными методами являются модель дисконтирования дивидендов (dividend discount model, DDM) и метод дисконтирования денежных потоков (discounted cash flow, DCF).

С другой стороны, методы относительной стоимости предполагают, что две сопоставимые ценные бумаги должны оцениваться примерно одинаково в зависимости от их прибыли. Такие коэффициенты, как цена к прибыли и цена к продажам, сравниваются с показателями других компаний в той же отрасли, чтобы определить, недооценёнными или переоценёнными являются акции.

Как и при оценке акций, в оценочном анализе недвижимости следует использовать обе процедуры для определения диапазона возможных значений.

Расчёт рыночной стоимости объекта недвижимости

Показатель NOI отражает прибыль, которую будет генерировать имущество после учёта операционных расходов, но до вычета налогов и процентных платежей. Прежде чем вычитать издержки, необходимо определить общий доход, который приносят инвестиции.

Ожидаемый доход от аренды можно спрогнозировать, изучив сопоставимые объекты недвижимости, расположенные поблизости. При тщательном исследовании рынка инвестор может определить, сколько платят арендаторы в этом районе, и предположить, что аналогичную арендную плату можно будет получать с интересующей его собственности. Прогнозируемое увеличение арендной платы учитывается в показателе темпа роста в рамках формулы.

Поскольку высокая доля вакантных площадей является потенциальной угрозой доходности инвестиций в недвижимость, для определения упущенного дохода в случае, если актив не будет использоваться в полную силу, следует применять либо анализ чувствительности конъюнктуры, либо реалистичные консервативные оценки.

Операционные издержки – это затраты, которые непосредственно связаны с повседневной эксплуатацией здания, например, страхование имущества, плата за управление, плата за обслуживание и коммунальные расходы. Обратите внимание, что амортизация не включается в общий расчёт издержек. Чистый операционный доход объекта недвижимости является аналогом дохода до вычета процентов, налогов, износа и амортизации (EBITDA).

Дисконтирование чистого операционного дохода от инвестиций в недвижимость по ставке рыночной капитализации рассчитывается аналогично дисконтированию будущего потока дивидендов по требуемой норме прибыли, скорректированной на рост дивидендов. Инвесторы, знакомые с моделями роста дивидендов, должны сразу заметить сходство.

Расчёт способности объекта недвижимости приносить доход

Использование множителя валового дохода – это метод относительной оценки, основанный на базовом предположении, что недвижимость в рассматриваемом районе оценивается пропорционально валовому доходу, который она помогает генерировать. Как следует из названия, валовой доход представляет собой совокупный доход до вычета всех операционных расходов. Однако для получения точной оценки валового дохода необходимо предсказать долю незанятых площадей.

Например, если инвестор в недвижимость покупает здание площадью 100 000 квадратных футов, путём изучения данных о сопоставимых объектах недвижимости он может определить, что средний валовой месячный доход на квадратный фут в районе составляет 10$. Хотя инвестор может изначально предположить, что валовой годовой доход составит 12 млн долларов (10$ х 12 месяцев х 100 000 кв. футов), есть вероятность, что в здании всегда будет несколько свободных единиц.

Если предположить, что доля незанятых площадей составит 10%, то валовой годовой доход будет равен 10,8 млн долларов (12 млн долларов х 90%). Аналогичный способ применяется и при использовании метода чистого операционного дохода.

Следующим шагом в оценке стоимости объекта недвижимости является определение множителя валового дохода. Это можно сделать, если у вас есть исторические данные о продажах. Если взять цены продажи сопоставимых объектов недвижимости и разделить их среднюю стоимость на генерируемый за год валовой доход, то получится средний множитель по региону.

Этот вариант оценки похож на методы оценки акций, в которых используются сопоставимые сделки или множители. Многие аналитики пытаются прогнозировать прибыль компании, а затем умножают показатель прибыли на акцию (EPS) на отраслевой коэффициент P/E. Оценка недвижимости может проводиться с использованием аналогичных мер.

Помехи на пути оценки недвижимости

Оба этих метода оценки недвижимости выглядят относительно просто. Однако на практике определение стоимости приносящей доход недвижимости с помощью этих расчётов является довольно сложным делом. Во-первых, для получения необходимой информации обо всех входных данных формулы, таких как чистый операционный доход, включенные в ставку капитализации премии и данные о продажах сопоставимых объектах, может потребоваться много времени, и в целом это довольно сложное дело.

Во-вторых, в этих моделях оценки не учитываются возможные серьёзные изменения на рынке недвижимости, такие как кредитные кризисы или взлёт цен на жильё. Поэтому вам необходимо провести подробный анализ с целью прогнозирования и учёта возможного влияния изменяющихся переменных в экономике.

Поскольку рынки недвижимости являются менее ликвидными и прозрачными, чем фондовый рынок, иногда бывает трудно получить всю необходимую информацию для принятия полностью обоснованного инвестиционного решения.

Тем не менее, поскольку для покупки крупных объектов обычно требуются большие капиталовложения, этот сложный анализ может принести большую отдачу, если в результате вы обнаружите недооценённую собственность (аналогично инвестированию в акции). Таким образом, потраченное на исследование необходимых входных данных время и энергия могут вполне окупиться.

Итог

Оценка недвижимости часто основывается на стратегиях, аналогичных стратегиям анализа акций. В дополнение к методам дисконтирования чистого операционного дохода и множителя валового дохода часто используются и другие методы, часть из которых являются уникальными для данного класса активов.

Некоторые отраслевые эксперты, например, обладают профессиональными знаниями о моделях миграции и развития городов. Благодаря этому они могут определить, какие локальные районы, скорее всего, продемонстрируют самый быстрый темп роста цен.

Независимо от того, какой подход используется, наиболее важным аспектом для успеха любой стратегии является то, насколько хорошо вы всё изучили.

Связанные термины

Множитель валового дохода

Множитель валового дохода получается путём деления цены продажи недвижимости на валовой годовой доход от сдачи её в аренду и используется при оценке коммерческих объектов недвижимости, таких как торговые центры и жилые комплексы.

Дисконтирование денежного потока после уплаты налогов

Метод дисконтирования денежных потоков после уплаты налогов предназначен для оценки инвестиции с использованием суммы прибыли, которую эти инвестиции генерируют.

Оценочный подход

Оценочный подход – это процедура определения стоимости актива с использованием оценки, а не рыночного ценообразования.

Жилищная комиссия

Жилищная комиссия – это проверка состояния и сохранности объекта недвижимости.

Чистый операционный доход: всё, что вам нужно знать

Чистый операционный доход (NOI) – это доход компании после вычета операционных расходов, но до вычета налогов на прибыль и процентов.

Как использовать метод определения дохода при оценке недвижимости

Метод определения дохода – это метод, который позволяет инвесторам оценивать стоимость недвижимости по доходу, который она генерирует.