Каждый трейдер должен знать, как определить тренд на Форекс, а также рассчитать его относительную силу. Это позволяет нам торговать в направлении моментума, а не против него, что, в свою очередь, увеличивает шансы на благоприятный результат.

К сожалению, оценить силу тренда не так просто, как надеются некоторые трейдеры.

Позвольте перефразировать: огромное количество индикаторов и методик, которые наводнили финансовый мир за последние годы, привело к тому, что относительно простая задача стала казаться неоправданно сложной.

Но мы отвлеклись

Да, задача простая. Но можно ли считать её лёгкой? А вот тут многое зависит от методик и инструментов, которые вы решите использовать.

Сегодня мы покажем вам три очень простых методики, которые сделают определение силы тренда более реальной задачей при условии, что у вас есть некоторый опыт.

К концу этой статьи у вас будет чёткое представление о характеристиках тренда, а также вы научитесь определять, в каких случаях нужно ждать продолжения текущего тренда, а в каких должен произойти пробой.

Давайте начнём!

Характеристики трендового рынка

Первым делом нам нужно научиться идентифицировать трендовый рынок. Трейдеры уже много лет занимаются усложнением этой темы, но на самом деле всё очень просто.

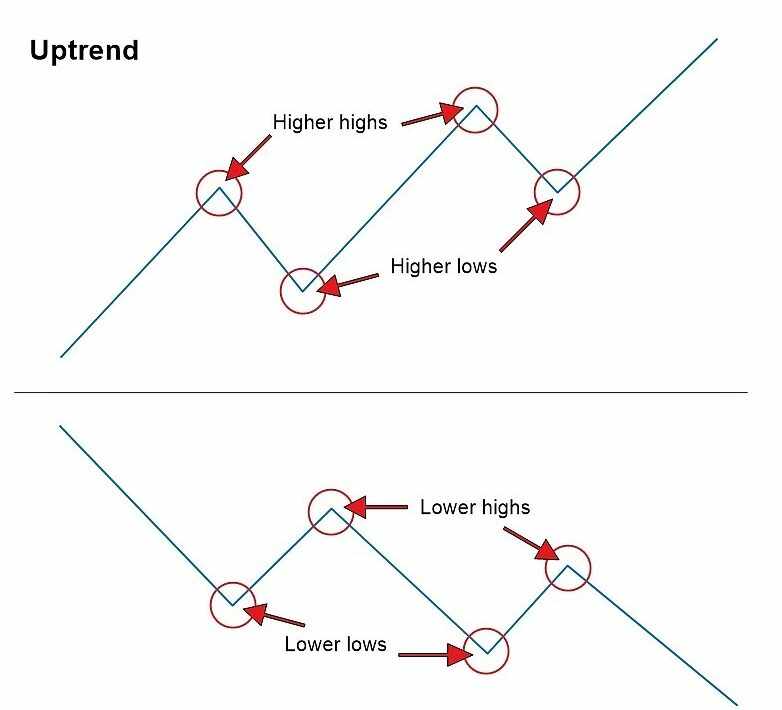

Трендовый рынок – это рынок, на котором формируются повышающиеся максимумы, за которыми следуют повышающиеся минимумы, или, наоборот, понижающиеся минимумы, за которыми следуют понижающиеся максимумы.

И это всё.

Преобразовав это утверждение в визуальный эквивалент, мы получим следующую иллюстрацию.

Всё довольно просто, согласны?

Вот именно!

Тем не менее, прежде чем вы отправитесь размышлять о концепции повышающихся максимумов, повышающихся минимумов и так далее, мы хотели бы рассмотреть несколько моментов, которые могут быть вам незнакомы. На самом деле, 90% трейдеров не знают о том, что мы собираемся вам показать.

Другими словами, лучше оставайтесь с нами.

Дальше будет самое интересное – мы возьмём базовую концепцию максимумов и минимумов и превратим её в информацию, которая может принести практическую пользу.

Для этого мы будем использовать самые базовые принципы технического анализа.

1. Максимумы и минимумы содержат все необходимые данные

Давайте начнём с того, что просто посмотрим, как формировались максимумы и минимумы на графике за определённый период. То есть, изучим взаимосвязь между максимумами и минимумами по мере их формирования с течением времени.

Согласно этой методике мы просто будем наблюдать за тем, как образуются максимумы и минимумы ценовых колебаний в пределах рассматриваемого тренда.

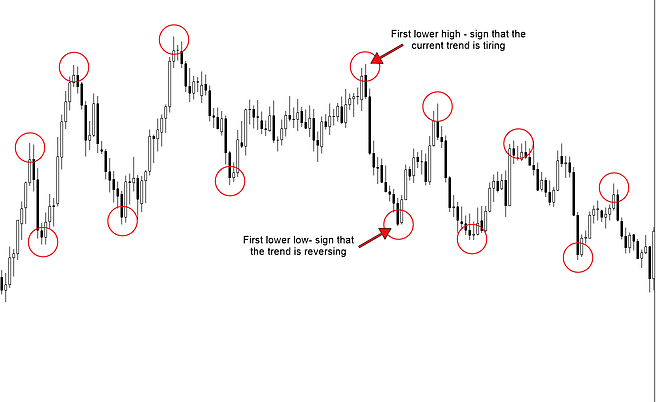

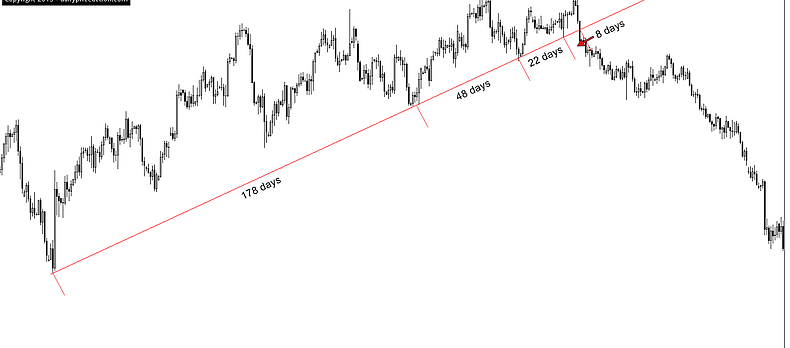

Представленный ниже дневной график GBPUSD является прекрасным примером того, как с помощью простого наблюдения за взаимодействием ценовых максимумов и минимумов можно получить сигнал об изменении тренда.

Обратите внимание, что в течение нескольких месяцев пара GBPUSD формировала что-то вроде округлой вершины, которая представляет собой рабочий паттерн технического анализа. Однако в этом уроке мы интересуемся только вопросом использования максимумов и минимумов для определения вероятного разворота тренда.

На расположенном выше графике первая вершина, уровень которой ниже предыдущей, является признаком того, что восходящий тренд начал истощаться. Но убедительное указание на то, что существующий тренд изменился, мы получаем только после образования первого более низкого минимума.

Имейте в виду, что изменения тренда не всегда являются настолько очевидными. Но признаки всегда есть – просто в некоторых случаях их немного сложнее найти.

На данный момент у вас могли возникнуть примерно такие мысли: Всё это здорово, но как и где входить в короткие позиции?

Для этого нам нужно, чтобы максимумы и минимумы взаимодействовали с ключевым уровнем так, чтобы создалась благоприятная ситуация. Другими словами, нам нужно превратить движение цены, показанное на графике выше, в информацию, имеющую практическую ценность.

2. Расстояние между тестированиями: лучший способ определения силы тренда

Итак, мы обсудили, как использовать максимумы и минимумы колебаний для оценки силы тренда, теперь можно добавить в формулу ключевые уровни.

На всех рынках, где технический анализ является традиционным методом торговли, среди трейдеров есть распространённое (и дорогостоящее) заблуждение.

Когда-то давно кто-то придумал идею о том, что уровни поддержки и сопротивления становятся сильнее с каждым повторным тестированием.

Мы не любим приносить плохие новости, но это полное и абсолютное заблуждение.

Многократные повторные тесты одного и того же уровня делают этот уровень более заметным, но не делают его сильнее.

Понятия видимый и сильный отнюдь не являются синонимами.

Подумайте сами, ведь если бы это было правдой – уровень с каждым дополнительным повторным тестированием становился сильнее – пробой был бы просто невозможен. Если уровень не был пробит на третьем тестировании, почему он будет пробит на шестом, когда он стал вдвое сильнее?

Что-то тут не сходится.

Далее, если мы сошлись во мнениях о том, что множественные повторные тестирования одного и того же уровня не делают его более сильным, можно естественным образом прийти к выводу, что они делают этот уровень более слабым, правильно?

Честно говоря, это не совсем так. Хотя рынок, который постоянно возвращается в одну и ту же область, может в итоге совершить пробой, у нас слишком мало данных для заявления о вероятности такого исхода.

Поэтому мы обращаемся (как вы уже догадались) к максимумам и минимумам. А конкретнее, к взаимосвязи максимумов и минимумов с нашим ключевым уровнем.

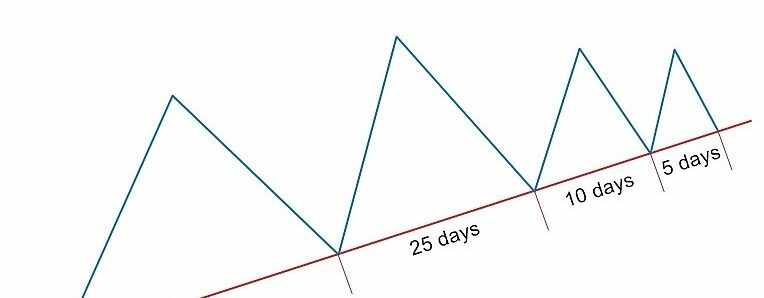

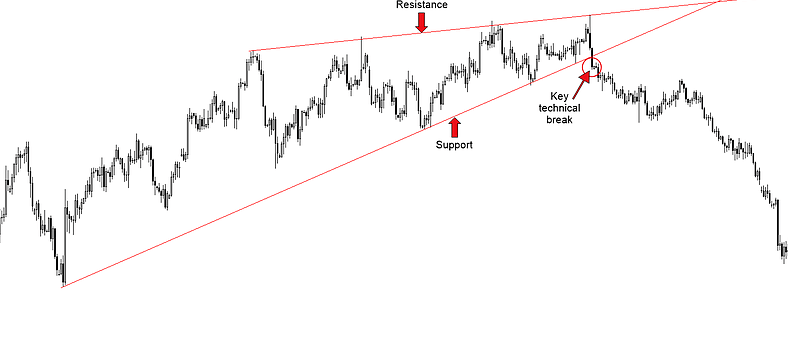

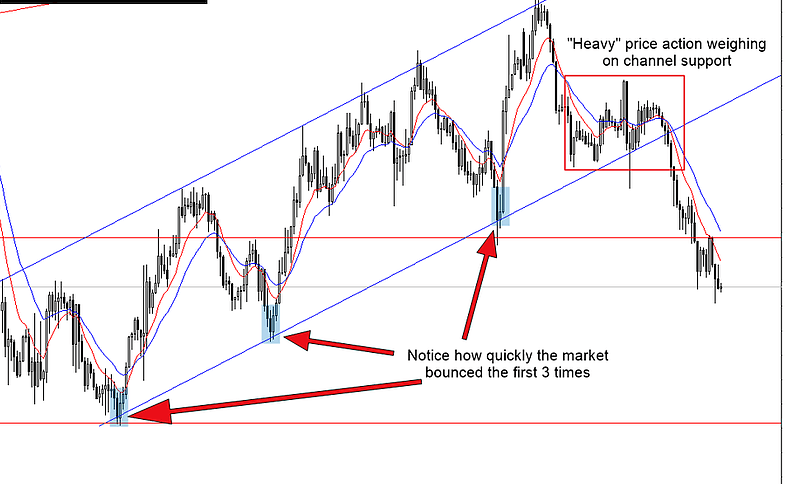

На приведённой ниже иллюстрации показан рынок, который придерживается линии тренда, однако расстояние между повторными тестами со временем уменьшается.

Обратите внимание, что с момента создания этого уровня рынок четыре раза протестировал его в качестве поддержки. Тем не менее, многие трейдеры склонны игнорировать сокращение промежутков времени между каждым повторным тестированием по мере того, как тренд продолжает двигаться вверх.

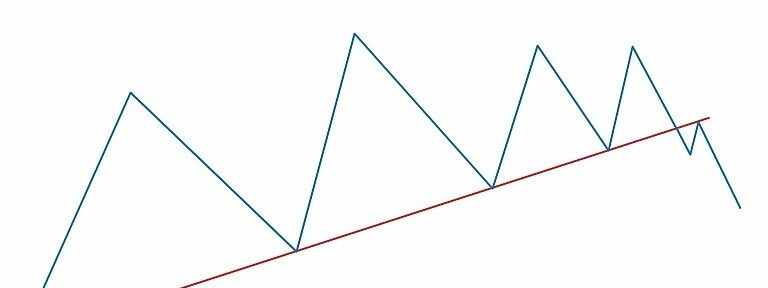

Вероятный результат для такого движения цены выглядит следующим образом:

Но почему так происходит?

В общем, рынок говорит вам, что спрос истощается. Согласно концепции спроса и предложения, по мере роста цен спрос естественным образом начинает иссякать, поскольку трейдеры не горят желанием покупать по слишком высоким ценам.

При этом предложение увеличивается, так как участники рынка наращивают свои позиции, чтобы получить прибыль.

В случае приведённых выше иллюстраций этот спрос уменьшается всё быстрее с каждым последующим взлётом от линии поддержки. Таким образом, мы получаем рынок, который начинает тратить больше времени на то, чтобы удержаться на поверхности, и о формировании новых максимумов речь уже не идёт.

Конечно, эта концепция применима и к медвежьему тренду, где по мере падения цен спрос растёт, а предложение уменьшается.

Показанный ниже график EURUSD является идеальным реальным примером того, как валютная пара начинает всё быстрее и быстрее тестировать уровень поддержки в течение периода в 256 дней.

Обратите внимание, что по мере продолжения тренда каждый новый взлёт удаляется от поддержки на меньшее расстояние.

Мы все понимаем, что произойдёт дальше. Пробой, который вы видите на графике выше, был стартовой точкой сильного падения на 3 300 пипсов, которое происходило в течение следующих 44 недель.

Чтобы сделать всё ещё интереснее, мы можем объединить две методики, которые только что обсудили, и ещё раз убедиться в том, что пробой был неизбежным.

Мы готовы признать, что пара не формировала понижающиеся максимумы перед техническим пробоем. Однако сам факт формирования возрастающего клина указывает на то, что каждый последующий взлёт содержал в себе меньше бычьей уверенности, чем предыдущий.

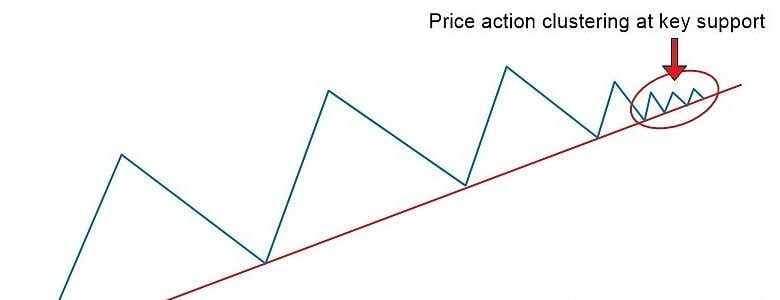

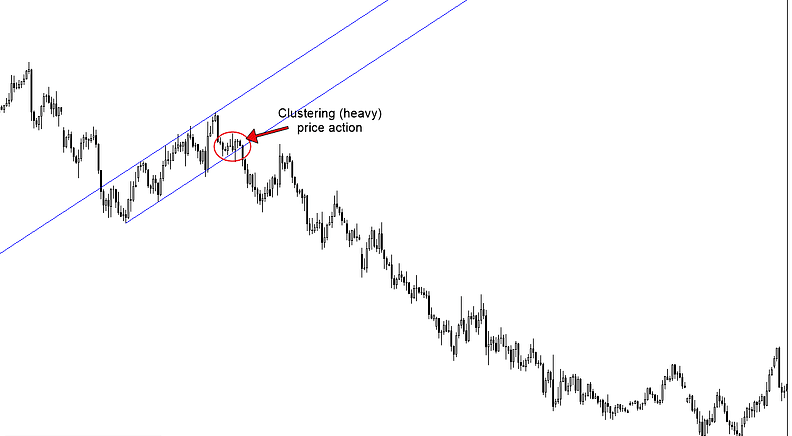

3. Кластеризация ценового действия: раннее предупреждение

Последним, но не менее важным признаком является кластеризация ценовых действий вблизи ключевого уровня. В определённом смысле это комбинация двух методик, о которых мы только что говорили.

Также это можно назвать тяжёлым ценовым действием. Идея тяжёлых ценовых действий очень хорошо знакома нашим постоянным читателям уже многие годы.

Как можно понять из названия, именно в этот момент рынок начинает оказывать постоянное давление на ключевой уровень.

Возможно, нам следует придумать для этого лучшее название, поскольку слово тяжёлый подходит только для пары, которая оказывает давление на уровень поддержки. По той же логике противоположное ценовое действие можно назвать лёгким, но это звучит не так, как требуется.

(Оставим данный момент для последующего обсуждения с членами группы.)

Во всяком случае, основная идея здесь заключается в том, чтобы посмотреть, как рынок реагирует на уровень поддержки или сопротивления в течение определённого периода. Типичный период может составлять несколько дней или даже неделю, если вы торгуете на дневном таймфрейме.

Если рынок начинает стабильно кластеризоваться или группироваться возле ключевого уровня, есть вероятность того, что тренд вот-вот будет пробит и произойдёт разворот.

На приведённой ниже иллюстрации показано, как это выглядит в случае рынка с восходящим трендом.

Обратите внимание, что к концу показанного на графике периода с выраженным трендом рынок начал группироваться чуть выше уровня поддержки. Этот тип ценового действия очень часто приводит к пробою.

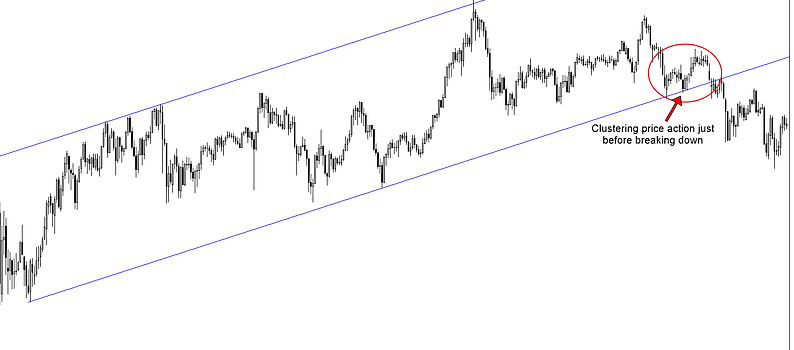

Приведённый ниже график AUDJPY является прекрасным примером.

Мы не сможем сказать, сколько раз наблюдали, как это происходит на значительных уровнях поддержки. К сожалению, люди, которые недостаточно серьёзно отнеслись к процессу обучения, часто входят в позицию в направлении тренда непосредственно перед его пробоем.

Не стоит думать, что эта методика полезна только на недельном графике. На самом деле её можно с успехом применять практически на любом таймфрейме, даже на часовом.

Ещё раз обратите внимание: ценовое действие начинает становиться тяжелым ближе ко второй половине восходящего канала, ясно указывая на то, что бычье движение истощается, и должен произойти пробой.

Четырёхчасовой график AUDUSD ниже рисует довольно мрачную картину того, что произошло дальше. Результатом пробоя на приведённом выше графике было падение на 680 пипсов в течение следующих 30 торговых дней.

Конечно, вам всё равно нужно дождаться закрытия свечи выше или ниже ключевого уровня, и только потом рассматривать возможность входа. Однако понимание того, как кластеризация ценового действия приводит к пробою, поможет вам не оказаться на неправильной стороне трендового рынка.

Пара слов напоследок

Определение силы тренда не обязательно должно быть очень сложной задачей. Для оценки вероятности продолжения тренда или его пробоя вам не нужно ничего, кроме трёх простых методик, описанных выше.

Все три методики одинаково полезны как на медвежьих, так и на бычьих рынках. Приведённые в статье графики и паттерны использовались только для поддержки темы, однако описанные методы работают на любом рынке и любом таймфрейме.

Любой трейдер, независимо от того, какая именно у него цель – понять, как определить окончание тренда Форекс, вычислить силу ценового движения или определить ключевые уровни – должен вспомнить базовые принципы. У каждого рынка есть своя история, и каждую историю можно перевести на человеческий язык с помощью максимумов и минимумов на графике.

Мы часто говорим, что работа трейдера не связана с попытками предсказать, что будет дальше. Задача состоит в том, чтобы собрать подсказки, которые оставляет рынок, и связать их в единую картину так, чтобы повысить шансы в свою пользу. При этом все подсказки рождаются из естественных рыночных отливов и приливов.

Часто задаваемые вопросы

Что такое тренд на финансовых рынках

Тренд на рынке Форекс, фондовом рынке и так далее представляет собой движение вверх или вниз в течение определённого периода времени. Он показывает, кто контролирует рынок – покупатели (восходящий тренд) или продавцы (нисходящий тренд).

Как определить тренд на Форекс

Лучший способ определить тренд, по нашему опыту, – это использование простого ценового действия. Повышающиеся максимумы и минимумы сигнализируют о восходящем тренде, в то время как понижающиеся максимумы и минимумы представляют нисходящий тренд.

Какие есть типы трендов

Долгосрочный (постоянный) тренд – это тренд, который длится 5 лет и дольше. Среднесрочный (основной) тренд – длится 1 год и дольше. Краткосрочный (вторичный) тренд – длится от нескольких недель до нескольких месяцев.

Какой индикатор тренда является лучшим на рынке Форекс

Это крайне субъективный вопрос, но один из лучших трендовых индикаторов является чистое ценовое действие. Особой нужды в других индикаторах нет, так как максимумы и минимумы колебаний на рынке говорят вам всё, что нужно знать.

Как определить окончание тренда на Форекс

Развороты происходят, когда рынок, находящийся восходящем тренде (повышающиеся максимумы и повышающиеся минимумы) начинает создавать понижающиеся максимумы и понижающиеся минимумы. С другой стороны, при нисходящем тренде рынок показывает признаки разворота, когда он начинает формировать повышающиеся максимумы, за которыми следуют повышающиеся минимумы.

Теперь слово за вами

Как вы сейчас определяете силу трендового рынка? Готовы ли вы добавить какую-то из трёх вышеперечисленных методик в свой торговый арсенал?

Поделитесь своим опытом, оставьте комментарий или задайте вопрос ниже, и мы обязательно ответим.