,

,

Работа предпринимателя основывается на купле-продаже. Каждая из указанных операций сопровождается передачей денег от заказчика к исполнителю.

Современные банки позволяют наладить максимальный контроль и гибкость в управлении финансами, которые нужны для вашего бизнеса. Использование банковских структур не просто правильный и продуманный способ ведения бухгалтерии, это обязательство, наложенное государством.

Что такое расчетный счет? Как предприниматель может его правильно использовать в своих целях? Узнайте все интересующие вас детали в статье.

Расчетный счет – что это такое?

Расчетный счет – это идентификатор личного дела клиента в структуре банка.

Основная его функция – определить принадлежность финансовых средств физическому или юридическому лицу.

Это определение понятно только для опытных предпринимателей, работников банка и юридически подкованных пользователей. Теперь пришло время говорить простым языком для обычных людей.

Расчетный счет – это номер вашего банковского хранилища средств. Зачем он нужен? А для того, чтобы любая финансовая операция могла проводиться от вашего лица, непосредственно за счет ваших личных сбережений.

В чем особенности расчетного счета?

Расчетный счет используется в роли кошелька вашего предприятия. Финансовые операции, имеющие отношение к деятельности бизнеса, должны проводиться с помощью банка. Это гарантирует постоянную отчетность перед контроллерами и качественное декларирование доходов.

Сравнение баланса компании с кошельком очень кстати, так как они во многом похожи. Самая главная схожесть – вы не храните крупные суммы денег в портмоне, так же как и на кошельке предприятия.

Важно понимать его основную функцию – обеспечить стабильную циркуляцию финансов в процессе деятельности бизнеса.

Какие финансовые операции проводят с помощью расчетного счета?

Пора разобраться, для чего же на практике используют расчетный счет. На примере простых ситуаций вы сможете убедиться в удобстве банковской системе, в процессе бизнес-деятельности.

Пример 1. Выплатить заработную плату сотрудникам

Василий Петрович занимается предпринимательством совсем недавно. Его детище – деревообрабатывающий цех, работает первый месяц. По требованию Федеральной налоговой службы (далее – ФНС) он открыл счет, с помощью которого обязан проводить все расчеты с клиентами.

Василий Петрович – человек старой закалки. Еще его отец вел бухгалтерию вязкими чернилами и хранил сбережения наличными средствами.

Прошел месяц, появилась необходимость выплатить сотрудникам законно заработанную зарплату. И вот тут Василий Петрович смог полностью оценить все плюсы современного бизнеса. Для проведения всех финансовых операций, ему понадобился только ноутбук, доступ в интернет и пару часов свободного времени. Сняв необходимую сумму с баланса предприятия, он провел платежи по реквизитам отдельных работников.

Пример 2. Выплата налогов государству

Наладить выплату налогов – это уже легкая задача для Василия Петровича. С помощью функциональности и гибкости банка, он смог разделить налоги на два сектора – постоянные (сумма выплаты которых неизменна) и нестабильные(размер выплаты может изменяться в зависимости от деятельности цеха).

Выплаты по постоянным налогам он сделал регулярными, а по нестабильным просто переводил на указанные сотрудниками ФНС реквизиты.

Пример 3. Выплата кредита (лизингового обязательства)

Часть техники деревообрабатывающего цеха Василия Петровича была взята на условиях лизинга.

Рассмотрев эту ситуацию с несколько другой стороны, предприниматель сделал однозначный вывод – лизинг, подобно кредиту, предполагает постоянные выплаты.

Так почему бы не наладить регулярные расчетные выплаты с помощью банка?

Василий внес в список ежемесячных выплат сумму, указанную в договоре лизинга. В этой ситуации постоянный баланс используется в качестве гарантии постоянных выплат для лизингодателя.

Функциональность онлайн-банкинга позволила Василию Петровичу решить все вопросы без прямого визита в отделение. Ему даже не пришлось подниматься со своего удобного офисного кресла!

Пример 4. Изъятие денег за предоставленные услуги

Все финансы, которые находятся в постоянном обороте бизнеса Василия Петровича, должны пройти через счет предприятия, как обязательную инстанцию. Каждая сделка на предоставление услуг проводилась с условием того, что заказчик должен оплатить работу в форме перевода на баланс предприятия.

Такая схема работала успешно, что позволило упростить отчетность перед ФНС – все платежи были прозрачны и квитанции по каждому документировались.

Как можно понять из приведенных выше примеров, предприниматель «соприкасается» с банком в своей работе очень часто. Это делает возможность использовать отдельный счет актуальной и удачной идеей.

Расчетный счет – как открыть?

Процесс открытия – простая задача для опытного юриста. Но если вы таковым не являетесь, необходимо рассмотреть каждый этап детально.

ШАГ 1: Выбрать банк.

Первый шаг в открытии – он важный самый. Выбрать правильную основу своей финансовой безопасности – это значит быть уверенным во всех дальнейших действиях.

На какие критерии опираться при выборе банка для открытия счета?

-

Виды предоставляемых услуг по обслуживанию расчетного счета, их стоимость. Следует выбирать умеренную ценовую политику, так как банк может принести финансовый ущерб клиенту своими запросами.

Стоимость расчетно-кассовых услуг – один из определяющих критериев.

-

Стабильность банка. Как определить стабильность? Опирайтесь на количество клиентов, а также их отзывы. Надежные банки ведут разумную деятельность.

Не стоит принимать за правду предложения о чрезмерной выгоде – это первый признак нестабильности.

-

Система интернет-банкинга. Лидеры банковской системы уже давно имеют собственные порталы по обслуживанию клиентов.

Высокий уровень поддержки интернет-банкинга определяется ответом на один простой вопрос – Можете ли вы решить любой возникший вопрос к банку с помощью онлайн-поддержки?.

Следуя критериям выбора, вы должны определить свой банк. Чтобы упростить задачу читателю, ниже представлены лидеры банковской сферы России, работа с которыми гарантирует стабильность (в таблице указаны только российские банки).

| Банк | Немного истории |

|---|---|

| Владелец 28,7% банковских активов России, бесспорный лидер среди отечественных структур. 110 миллионов россиян пользуются услугами Сбербанка, что говорит о высшей степени доверительных отношений между руководством и клиентами. |

| Банк, который находится в постоянной борьбе за второе место рейтинга. Предлагает клиентам уникальные предложения кредитования малого бизнеса. Имеет 1 062 офиса в 72 регионах страны. Стабильность банка не вызывает сомнений клиентов. |

| Третий банк России и во всей Восточной Европе по размеру уставного капитала. Предлагает клиентам стандартный пакет услуг, подкрепленный мощными гарантиями безопасности и стабильности. |

| Основан в 2014 году – номер 1 в рейтинге частных банков России. Размер актива ~3 млрд. трлн. рублей. Это не просто банк, «Открытие» – финансовая корпорация, объединяющая в себе несколько структур. |

| РоссельхозБанк – размер активов – 2.7 млрд. рублей. Единственный банк России, который на 100% принадлежит государству, входит в группу ВТБ. Гарантия выплат подтверждается руководствующими структурами страны. |

Выбор банка – ответственный шаг. Не торопитесь с окончательным выбором, учитывайте всю полученную информацию.

ШАГ 2: Подготовка документов к тому, чтобы открыть счет.

Использовать отдельный счет может как физическое, так и юридическое лицо. Чтобы вы не запутались, рассмотрим каждый вариант отдельно.

Какой пакет документов нужно собрать физическому лицу для открытия собственного расчетного счета?

- Паспорт гражданина России + нотариально заверенную копию.

- ИНН.

- Заявление по форме выбранного банка.

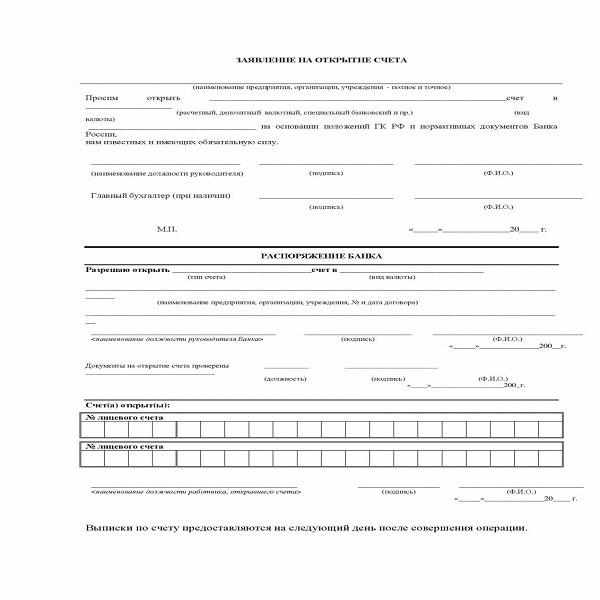

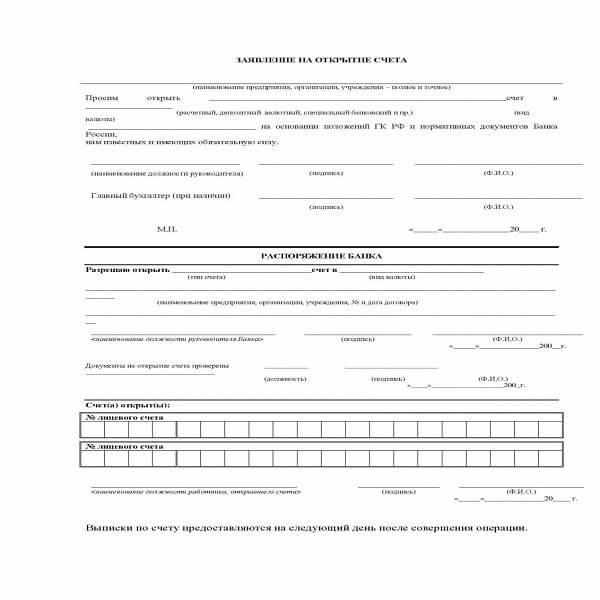

Пример заявления на открытие счета в банке:

Что нужно включить в набор документации юридическому лицу?

- Выписка из ФНС о чистой налоговой истории.

- Оригиналы, а также нотариально утвержденные копии паспортов всех участников, которые будут иметь прямой доступ к счету.

- Копии учредительных документов – решение об основании, Устав, состав участников.

- Образец подписей участников и печать.

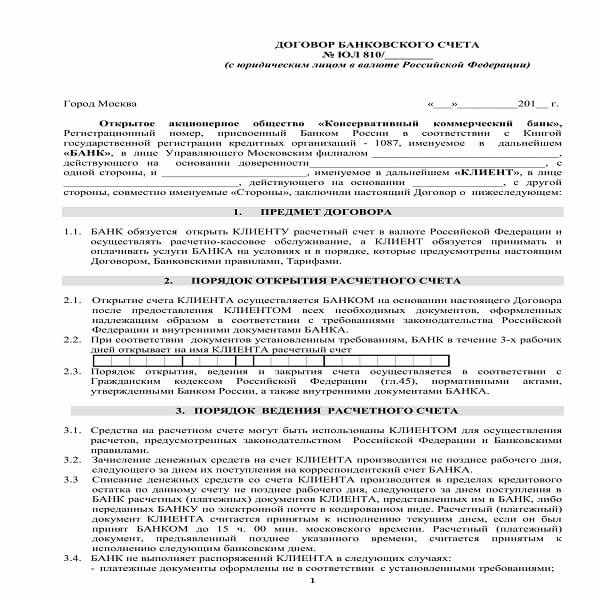

- Договор на открытие расчетного счета.

- Заявление на открытие счета.

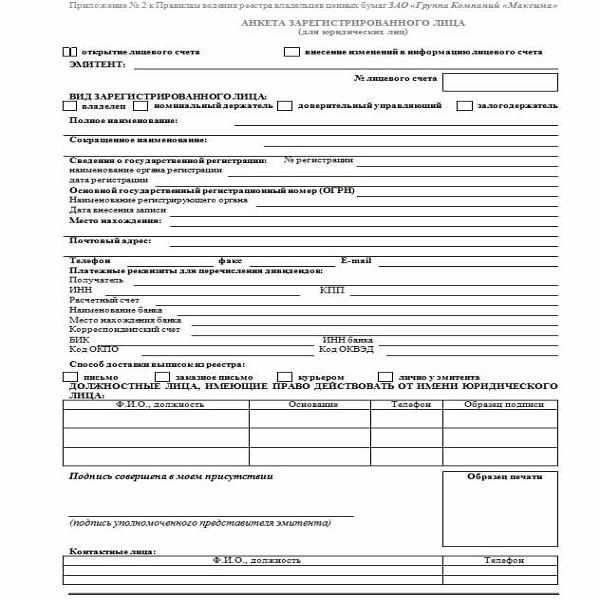

- Анкета, заполненная по форме банка.

- Выписка из ФНС о регистрации в ЕГРЮЛ.

Открыть счет в банке легко и просто!

Для этого предоставляем вам возможность

ознакомится со всем процессом в данном видео:

ШАГ 3: Заключение договора с банком.

Когда все документы готовы, вы можете смело отправляться в банк и ставить свою подпись в договоре о сотрудничестве. С этого момента на вас заводят дело, выдают особенный идентификатор счета. Обычно, период оформления нового клиента длится от нескольких часов до 2-3 дней.

После заключения договора с банком, счет вашей организации служит копилкой для бизнеса вплоть до сворачивания деятельности предприятия.

Закрыть счет очень просто – нужно предоставить выписку из ФНС о ликвидации компании и снятии ее с учета налогоплательщиков. Договор будет расторгнут, а реквизиты станут недействительными.

Расчетный счет – что это и как его открыть, вы рассмотрели в этой статье.

Любая предпринимательская деятельность в России сопровождается плотным сотрудничеством с банком. Расчетный счет является хранилищем финансовых ресурсов компании и позволяет осуществить любой платеж, не поднимаясь из своего удобного кресла.