,

,

Иногда жизненные ситуации, которые попросту невозможно предугадать, требуют срочного и своевременного денежного решения, при этом вариант с обычным банковским кредитом или любом другом финансовом учреждении не всегда является возможным или предпочтительным.

Кредит под залог авто, или автоломбард – это популярный и быстрый вариант денежной помощи путём передачи собственного транспортного средства под залог.

Помимо привычных легковых автомобилей, в качестве залога могут выступать и другие ТС – мотоциклы, автобусы, грузовые автомобили, специальная, авиа- и гидротехника.

Сегодня мы поговорим о таком явлении как автоломбард, расскажем, где и как брать кредит под залог авто, а также рассмотрим наиболее интересные предложения по автокредиту в банках России и СНГ.

Кто и как может взять кредит под залог авто?

Ссуда в автоломбарде доступна всем совершеннолетним заёмщикам, являющимися владельцами машины, помимо этого, к автотранспорту могут предъявляться следующие требования:

- авто полностью растаможен,

- ТС не связан с криминалом, не арестован, не числится в угоне,

- если авто было приобретено в рассрочку, то кредит должен быть полностью закрыт,

- возраст заёмщика – от достижения совершеннолетия до 65-70 лет,

- за редким исключением, автомобиль не имеет серьёзных повреждений,

- приемлемый срок эксплуатации (в среднем, до 20 лет), километраж,

- оформлен в любом ГИБДД РФ.

Исходя от оценки рыночной стоимости авто, кредитор может предоставить заёмщику сумму от 20 до 70-80% от рыночной стоимости автотранспорта.

После проверки всей необходимой документации, кредитор назначает для заёмщика процентную ставку, которая высчитывается из таких параметров:

- стоимость автотранспорта, рыночная,

- изначальная цена автомобиля,

- возраст ТС, пройденный километраж,

- общая изношенность механизмов,

- актуальность техники на авторынке,

- срок, на который предоставляется заем.

При этом, в отдельно взятых автоломбардах могут учитываться и другие нюансы: страховка транспортного средств во время его хранения, расходы на сбережение, дополнительные расходы на содержание задействованного авто и т.д.

В каком виде выдаётся ссуда?

Как правило, среди автокредиторов выделяют 3 типа предоставляемых услуг:

- выдача кредита с заложенным автомобилем,

- кредит с дальнейшим разрешением на эксплуатацию заемщиком,

- кредит с дальнейшей продажей транспортного средства.

Оставляя своё авто под залог, заёмщик может не переживать по поводу его сохранности – все обязательства по защите и страхованию автомобиля берёт на себя кредитор, и после полного погашения выданного им кредита авто в полной сохранности перейдёт обратно в собственность автовладельца.

Пример выкупа автоломбардом битого автомобиля

Обратите внимание: иногда может возникнуть такая ситуация, когда заёмщик хочет получить кредит наличными под залог авто, но не обладает правами на само транспортное средство, либо автомобиль принадлежит другому владельцу. Большая часть автоломбардов отказывает в выдаче кредита заемщикам, не обладающими нужными документами на авто, однако если у него будет письменное разрешение от владельца, либо любая другая нотариально заверенная бумага, шансы на выдачу кредита на ТС без прав увеличивается.

Преимущества и недостатки кредита под залог авто

Кредит в автоломбарде – не единственный способ быстро и сравнительно просто получить денежную ссуду, помимо него существует десятки других вариантов. Чтобы точно понять, стоит ли прибегать к услугам автоломбарда, рассмотрим их основные преимущества и недостатки.

| Преимущества | Недостатки |

|---|---|

| 1. Оформление кредита в автоломбарде намного быстрее, чем в аналогичных банковых финансовых структурах. Как правило, автовладельцу сразу же называют стоимость его авто, а на всю процедуру по оформлению автокредита уходит от 30 до 120 минут. | 1. При быстром оформлении кредита, заёмщик не имеет достаточно времени для ознакомления с договором, что в случае возникновения спорных ситуаций может сыграть на пользу фирме. |

| 2. Для получения денежной ссуды достаточно предъявить бумаги, подтверждающие личность заёмщика, а также техпаспорт автомобиля. Если заёмщик не является собственником транспортного средства, кредитор имеет полное право запросить дополнительные выписки, к примеру – разрешение действенного владельца на сдачу авто в ломбард. | 2. Как правило, кредитные конторы не оценивают авто заёмщика выше 50-60% от его рыночной стоимости, в итоге на руки выдаётся сумма, не особо больше 50% от реальной рыночной стоимости автомобиля. |

| 3. В зависимости от оценки автомобиля, заёмщик может производить выплаты по кредиту в любой заранее оговоренный срок. | 3. Процентная ставка залога значительно выше, чем в других финансовых структурах. Так, Сбербанк кредит под залог авто выдаёт на 2,3% ежемесячных, автоломбарды – от 4-5% до 15% в месяц, поэтому долгосрочные кредиты в таких конторах – наиболее финансово нецелесообразный вариант. |

| 4. В отличие от банков, ломбарды не могут следить за тем, куда клиент тратит целевые средства, при этом причина, указанная при ссуде, не всегда соответствует действительным расходам. | 4. Пропустив хотя бы один ежемесячный платёж, ломбард вправе увеличить и так уже высокий процент. |

| 5. Выдавая ссуду, кредитор не направляет запрос на место работы заёмщика, не требует выписки о размере доходов, места прописки, кредитной истории. | 5. При регулярном нарушении сроков выплат, компания имеет полное право потребовать полного возврата средств, выданных при займе плюс компенсация, при этом она так же может приступить к судебным разбирательствам. |

| 6. Автотранспорт, оставленный под залог, помогает избежать привлечения поручителей, адвокатов и других посторонних людей. | 6. В том случае, если срок выплат был превышен на более чем 30 календарных дней, компания-кредитор может конфисковать оставленный под залог транспорт. |

| 7. В зависимости от пожеланий автовладельца, некоторые ломбарды могут реализовать оставленный автомобиль, часто с обоюдной выгодой. | 7. Существуют кредитные компании, которые не несут ответственности за залог, оставленный не на территории заранее оговоренного места. |

| 8. По мере надобности, кредитор может без проблем продлить срок кредитного договора. |

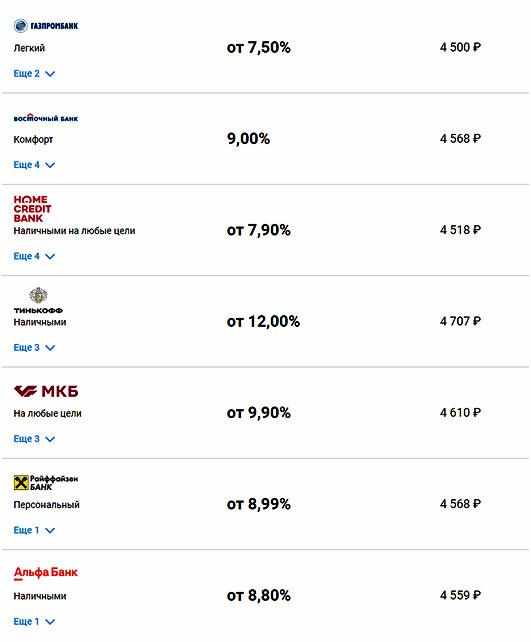

Аналоги автоломбарда

В зависимости от компании, в которой заёмщик будет получать кредит, некоторые из указанных выше преимуществ или недостатков могут поменяться. Среди банков кредит под залог авто – явление редкое, но не уникальное.

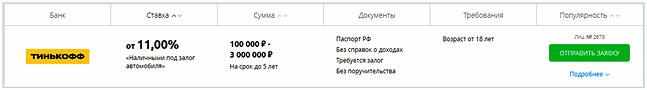

К примеру, в Тинькофф кредит под залог авто выдаётся суммой до 3 миллионов рублей, в то время как в обычных ломбардах она редко превышает 500-600 тысяч рублей, однако средняя процентная ставка гораздо выше, чем в автоломбардах, и превышает 11% ежемесячно.

Как и с ломбардом, Тинькофф банк не проверяет доходы заёмщиков, не направляет запрос об официальном трудоустройстве и доходах, не ограничивается классификацией и назначением транспортного средства.

Помимо большей суммы, чуть большего времени оформления ссуды и такой же процентной ставки, автоломбард от банков практически ничем не отличается от кредитов в других, специализированных компаниях. И всё же есть одно отличие – часто банки не отбирают ПТС, а разрешают владельцу пользоваться им.

С одной стороны такое решение может казаться удобным, с другой увеличивается вероятность повреждения, либо утери автомобиля, что влечёт за собой не только увеличение выплат по кредиту, но и вероятность судебного разбирательства с банком.

Существуют и другие варианты автоломбардов, с гораздо более разительными отличиями. Так, Совкомбанк кредит под залог авто выдаёт физическим лицам, достигшим 20-летнего возраста, требует от заёмщика официального трудоустройства, паспорт гражданина РФ, номер контактного телефона и т.д.

Как видим, сравнивая условия Совкомбанка и обычного автоломбарда, можно понять, что первый вариант целиком и полностью проигрывает у ломбарда-кредитора. Что же до Тинькофф банка, то условия сотрудничества выглядят чуть лучше, чем со вторым вариантом, однако и они уступают автоломбардам по удобности и своевременности кредита.

Сейчас можно оформить персональный займ под залог авто практически в любом банке СНГ

Кредит под залог авто:

На что стоит обратить внимание?

Оформляя кредит под залог авто, заёмщик рискует не только своими платёжными средствами, но и материальным имуществом. Поэтому, выбирая контору для получения ссуды, автовладелец должен обращать внимание на следующие моменты:

-

Залог без возможности использовать ТС.

Оформляя кредит без разрешения пользоваться автомобилем, заёмщик обязан указать все условия хранения его авто, выписать все имеющиеся косметические и конструкционные повреждения, уникальные дефекты корпуса, оценить состояние важных узлов и агрегатов, километраж.

При составлении договора, стоит обратить особое внимание на физлица, с чьей стороны был подписан акт приёма имущества. По договору, именно они ответственны за сбережение транспорта.

-

Досрочное погашение кредита.

Часто случается так, что собственник автомобиля готов заранее закрыть кредит, поэтому перед заключением контракта ему нужно уточнить все интересующие его моменты с компанией-кредитором. Если возможность досрочного погашения предусмотрена, автовладелец должен уточнить сумму погашения и процентную ставку ссуды.

-

Дополнительные услуги.

Автоломбарды часто пытаются заработать, продавая дополнительные услуги. Автовладелец должен уточнить, является ли хранение авто, оценка его стоимости и страховка платной услугой, или нет.

-

Ознакомление с договором кредитования.

Внимательное ознакомление с договором – ключевой момент любого кредитного сотрудничества. Заёмщик должен проверить государственный номер регистрации компании, и отдавать предпочтение фирмам с положительной характеристикой.

Перед самими итогом хотелось бы подвести общую статистику автоломбардов. Говоря вкратце, цифры выглядят следующим образом:

- большую роль играет дата выпуска автомобиля – если авто собрано до начала 2000 года, автовладелец получит не более 10-20% от рыночной стоимости авто,

- некоторые компании и вовсе отказываются брать авто старше 20 лет вне зависимости от пробега,

- как правило, минимальный срок выдачи кредита – 2-3 месяца,

- заёмщик редко получает более 70% от рыночной стоимости авто,

- если автовладелец планирует дальнейшую перепродажу транспорта, кредитные конторы больше всего ценят грузовые авто и спецтехнику,

- битые автомобили принимают на выкуп, их процентная ставка ниже обычного (от 2,1%), но такое авто редко оценивают выше 10% от его стоимости,

- в случае просроченной выплаты ставки, автоломбард может конфисковать автомобиль, однако общий процент конфиската по СНГ не превышает 13%,

- максимальная сумма кредита практически никогда не превышает 600 тысяч рублей.

Безусловно, кредит под залог автомобиля – достаточно быстрый и простой способ получить необходимую сумму, при этом от заёмщика не требуется практически никаких документов.

Однако, перед принятием такого решение стоит хорошо подумать, внимательно взвесив все за и против. Часто случается, что договор, гладко выглядящий на бумаге, на практике оказывается совершенно другим.

Иными словами, такой способ применим только в самом крайнем случае, если у вас есть другие альтернативы – выбирайте их. Если вы всё же решили заключить договор с автоломбардом, помните о «подводных камнях» такого бизнеса: двойные договоры, небольшая сумма за кредит, высокие ставки, невозможность воспользоваться транспортным средством.